合景泰富启动美元债重组,又一个千亿房企倒在了境外债上

2023-05-17 富美财经 浏览量:次

2023年的夏天对于房企而言,可能更像寒冬。 5月14日晚间,老牌粤系房企合景泰富集团(01813.HK)发布公告称,根据2024年1月票据的条款,公司未能于强制赎回日期支付15%的本金及未付利息合计约1.19亿美元,将构成违约事件。因此,未能于强制赎回到期后30日宽限期届满时支付有关利息。 到了5月15日下午,合景泰富集团连发多份公告,再次披露了上述违约事件,以及出售上海锦怡、上海兆景两家公司100%股权,并于当天晚间发布公告表示,将于5月16日上午九时起正式暂停名下七笔优先票据的买卖,直至另行通知为止。 至此,“零违约”的合景泰富集团还是倒在了境外债上。 二级市场方面,截至5月16日港股收盘,合景泰富集团股价报收0.76港元,涨2.7%,成交额1604.56万港元,当前公司总市值为25.98亿港元。 值得注意的是,公司股价自2021年3月31日起,便陷入持续下跌的循环,当前股价较巅峰时期的13.556港元,已下跌94.39%。 债务问题由来已久 构成实质性违约后,合景泰富集团寄希望于债务重组及资产出售。 据悉,该笔违约票据为2024年到期的年利率6%的优先票据,发行本金总额为7.949亿美元。据此,合景泰富集团未能按照附息银行及其他借贷的预定还款日期(即4月28日)支付其本金2.12亿元,从而将触发包括8笔优先票据及其他借贷311.63亿元的交叉违约。这8笔优先票据分别为1笔2023年9月到期票据、3笔2024年到期票据、1笔2025年8月到期的票据、2笔2026年到期票据及2027年1月到期票据。 基于此,5月16日下午,合景泰富集团召开离岸债券持有人电话会议,讨论成立小组进行重组谈判。 值得一提的是,同日上午,合景泰富集团发行的2023年9月票据、2024年3月票据、2024年11月票据、2025年8月票据、2026年2月票据、2026年8月票据及2027年1月票据等7笔优先票据均已暂停买卖,直至另行通知为止。 其实,合景泰富集团的债务情况一直不太乐观。 2023年财报显示,合景泰富集团一年内到期的有息负债达222.45亿元,包括境内公司债券、有限票据以及银行贷款等等,同比增加了约20亿元债务;此外,还有一年内应付账款和票据约63.44亿元。 同时,合景泰富集团还以担保的形式“负重累累”。 公告数据显示,截至2023年,合景泰富集团担保的银行贷款和债券合计约为176.58亿元,包括担保授予合营企业、联营公司、第三方及一间关联公司的银行贷款162.92亿元,以及未附属公司担保发行的境内公司债券约13.66亿元。 虽然债务压身,但事实上,合景泰富集团一直都在积极还债。 据了解,2023年,合景泰富集团偿还境内公司债券、商业抵押担保证券及资产支持证券75.44亿元、境外债券3.63亿美元及境外银团贷款12.84亿港元,还款总额约为113亿元。 据最新公告指出,合景泰富称集团一直依赖内部现金资源及从境内汇出现金以履行境外付款义务,但绝大部分现金均存入指定银行账户进行严格预售现金托管,以确保在建物业竣工。尽管公司已作出最大努力,惟公司可用于支付境外债务的资金仍持续受压。 鉴于目前的挑战,合景泰富集团认为应为所有持份者的利益实时探寻目前境外债务状况的全面解决方案,以确保公司可持续经营。 值得注意的是,公司业绩表现同样不理想。据2023年财报数据,期内公司营收约134.53亿元,同比减少43.6%;利润为亏损98.42亿元,较2021年利润25.63亿元扭盈转亏,同比下滑484%;归母净利润为-92.41亿元,而2021年度的净利润为24.21亿元。 值得一提的是,2023年公司实现毛利约-20.96亿元,为自年上市以来出现的首次负值,同比大幅下滑141.54%。2021年的毛利约50.46亿元,同比前一年降幅为46.09%。 业绩的持续亏损,叠加即将到期的大笔债务,令合景泰富集团陷入艰难求生的境地。 出售资产回血 面对居高不下的债务危机,合景泰富集团自知无法通过主营业务进行回血,便开始了卖资产。 2023年4月,合景泰富集团以13亿元的成交价出售了一栋上海写字楼;6月,继续寻求整体出售写字楼,以筹集55亿元-57亿元资金,但后续未知;7月,向龙湖地产出售香港住宅楼盘尚珒溋50%股权,获得4.895亿港元的税后利润;9月,博枫资产管理向合景泰富集团、富力地产收购上海嘉誉云景租赁住宅项目,代价约13亿元;11月,合景泰富集团向合作方香港置地出售置泰有限公司28.57%已发行股本及成都宏誉房地产30%股本,总代价为3.71亿元。 以上动作完成后,将为合景泰富集团带来合计超80亿元的资金进账。 时间来到2023年,合景泰富集团仍然在出售资产。 5月12日晚间,合景泰富集团连发两则公告称,公司拟以3.24亿元、4.26亿元分别出售子公司上海兆景、上海锦怡100%股权,总代价为7.5亿元。 公告中指出,上海兆景已于上海三幅地块上开发三个项目,包括位于上海马陆的两个项目,和位于上海嘉定工业区的一个项目;上海锦怡已在位于上海嘉定工业区一幅地块上开发项目。合景泰富集团表示,估计将自出售上海兆景事项录得亏损约1.39亿元、上海锦怡事项录得收益约1.115亿元。 此外,合景泰富集团也在融资方面发力,去年12月,合景泰富集团通过配售股份融资4.67亿港元;今年1月,合景泰富集团间接全资公司广州合景完成发行7亿元中期票据,由中债信用增进股份有限公司全额担保。 就目前来看,寻求何种方案应对境外债重组,才是合景泰富集团的首要任务。(本文首发于钛媒体 APP,作者|陈伟纳)

-

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

消费是社会大生产的起点,也是终点,也是顺应人民对美好生活向往的直接体...

- 房产地产 2024-05-09

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

-

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

3月30日,碧桂园控股(02007.HK)交出2023年经营成绩单。这一年格外特殊,受多...

- 房产地产 2024-05-09

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

-

-

不确定的房地产行情中,藏着哪些确定?

中国商品房历史上,或许没有哪一年如2023年一般曲折,一些开发商倒在了黎...

- 房产地产 2024-05-09

-

不确定的房地产行情中,藏着哪些确定?

-

-

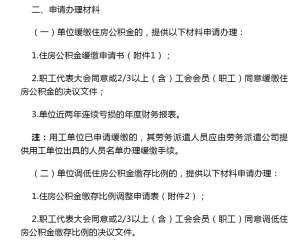

海南:单位生产困难可申请调低公积金缴存比例

3月30日电 “海南省住房公积金管理局”微信号30日消息,海南省住房公积金管...

- 房产地产 2024-05-09

-

海南:单位生产困难可申请调低公积金缴存比例

-

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

4月3日电 “中指研究院”微信号3日发布数据显示,3月楼市成交量同环比均大...

- 房产地产 2024-05-09

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

-

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程

3月31日,由朝阳文旅集团及u group·年轻力文化消费集团共同主办的“盒启朝外...

- 房产地产 2024-05-09

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程