中国汽车产业链全景图:243家汽车供应商谁在吃肉,谁在喝汤?

2023-05-29 富美财经 浏览量:次

(原标题:中国汽车产业链全景图:243家汽车供应商谁在吃肉,谁在喝汤?)本文来源:时代周报 作者:张照一场油箱的争论,让人们开始关注汽车上游供应商和零配件。近几年,中国新能源车蓬勃发展,大家的关注力更多地方在整车身上,光鲜亮丽的整车背后是的庞杂的汽车产业链。时代周报记者梳理了汽车零部件及锂电池企业,发现已经在A股上市的就有243家,可见是一个非常庞大的群体。乘联会数据显示,4月份国内狭义乘用车市场零售销量达163万辆,同比增长55.5%,环比微增2.5%。对比汽车整车市场整体向上,汽车供应链企业业绩却有明显的分化。时代周报记者梳理了A股243家汽车零部件及锂电池企业2023年一季度报告,发现有200家企业归母净利润为正,43家归母净利润为负,也就是80%的企业实现了盈利。总的来看,其中有127家企业归母净利润实现增长,但有116家企业归母净利润出现下滑;罗兰贝格管理咨询在近日发布的2023年全球汽车零部件供应商研究报告指出,随着芯片短缺、地缘冲突以及原材料价格飞涨和要素成本增加,汽车零部件行业正面临连续第三年销量未有增长的局面。报告显示,尽管一些零部件供应商,尤其是后市场玩家和电子供应商,依旧实现了高于市场平均水平的业绩表现,但持续的短期销量波动和供应链摩擦阻碍了普通汽车零部件供应商进行车间优化、有效生产力规划和精细化供应链管理,使大多数厂商盈利能力持续承压。在持续承压环境下,国内汽车供应链企业们今年一季度表现如何?有人吃肉有人喝西北风从汽车零部件及锂电池企业2023年一季度业绩来看,243家企业中有6家企业一季度营收超过100亿元,其中2家企业营收突破500亿元。宁德时代(300750.SZ)一季度营收居首,营收达到890.38亿元,同比增长82.91%。公司主要从事动力电池及储能电池的研发、生产及销售,是全球领先的动力电池和储能电池企业。受益于新能源车在续航里程、便利补能等方面综合优势提升、终端渠道扩展及基础设施配套日益完善等因素,全球新能源车市场需求持续快速增长,公司业务规模快速增长。潍柴动力(000338.SZ)紧随其后,以534.34亿元的营收位列第二,同比增长18.25%。公司主要产品包括全系列发动机、变速箱、燃料电池系统及零部件、汽车电子及零部件等,广泛应用和服务于全球卡车、客车、工程机械、农业装备、船舶、电力等市场。华域汽车(600741.SH)以368.15亿元的营收位列第三,同比微降1.49%。公司主要业务涵盖汽车内外饰件、金属成型和模具、功能件、电子电器件、热加工件、新能源等,各类主要产品均具有较高的国内市场占有率。同时,宁德时代、潍柴动力、华域汽车一季度归母净利润也位居前三位,分别为98.22亿元、18.56亿元、14.34亿元。 此外,均胜电子(600699.SH)、亿纬锂能(300014.SZ)、欣旺达(300207.SZ)营收分别以132.22亿元、111.86亿元、104.78亿元的营收位列前六。均胜电子主要聚焦于智能座舱及智能网联、智能驾驶、新能源管理、汽车主被动安全等领域,是全球汽车电子和汽车安全领域的顶级供应商;亿纬锂能和欣旺达均为消费电池和动力电池研发、生产企业。这其中,宁德时代、均胜电子、亿纬锂能的归母净利润成倍快速增长,归母净利润分别为98.22亿元、2亿元、11.4亿元,分别同比大幅增长557.97%、226.72%、118.68%。除上述3家企业外,还有38家企业归母净利润成倍增长。神驰机电(603109.SH)一季度归母净利润增幅最大,同比大幅增长1793.62%;华培动力(603121.SH)一季度归母净利润增幅第二,同比大幅增长966.29%;云意电气(300304.SZ)一季度归母净利润增幅第三,同比大幅增长795.64%。 据悉,神驰机电主要从事小型发电机、通用汽油机以及终端类产品的研发、制造和销售;华培动力主要从事动力总成业务及传感器业务,主要产品涵盖汽车发动机涡轮增压系统的核心零部件,产品最终应用于宝马、长城等知名整车厂;云意电气致力于汽车智能核心电子产品的研发、生产和销售,为汽车厂商、整车动力智能控制总成厂家等供应车用整流器和调节器产品。值得注意的是,并不是所有的汽车零配件供应商都在这场轰轰烈烈的汽车竞赛中吃上肉,由于种种原因,不少企业还深陷亏损。243家上市公司中,一季度归母净亏损超过1亿元的企业有8家,分别为富临精工(300432.SZ)、孚能科技(688567.SH)、山子股份(000981.SZ)、欣旺达、珠海冠宇(688772.SH)、精进电动(688280.SH)、美晨生态(300237.SZ)、青岛双星(000599.SZ),一季度归母净亏损分别为5.22亿元、3.52亿元、1.97亿元、1.65亿元、1.4亿元、1.22亿元、1.15亿元、1.01亿元。 富临精工在一季报中表示,由于锂电正极材料行业波动,上游原材料碳酸锂大幅跌价,计提存货跌价准备致净利润出现亏损。进入2023年,国内电池级碳酸锂价格开始迅速走低,从年初60万元/吨的高位跌至4月末的18万元/吨上下,跌幅一度超过70%。同时,主营锂电池的孚能科技表示,一季度原材料价格下跌,毛利润率下降,得部分库存产品存货成本高于其可变现净值,计提存货跌价准备计提减值导致净利润亏损;欣旺达称,一季度因存货跌价损失增加致资产减值损失扩大至2.13亿元;珠海冠宇则表示,下游消费需求萎缩导致消费类收入规模下降,动力类业务资源投入的持续增加、亏损也相应增加,期间费用增加等综合因素致净利润亏损。山子股份在一季报中称,净利润变化主要因上年同期部分以股抵债产生债务重组收益所致;目前,公司已连续亏损五年。精进电动主营新能源汽车电驱动产品,受原材料涨价的影响,其毛利率仍为负;公司至今尚未实现盈利。尽管净利润持续亏损,山子股份和精进电动依然加大研发投入,2023年研发费用率(研发费用/总营收)均超过20%,分别为20.91%、20.77%。精进电动2023年围绕新能源汽车电驱动系统的三大总成,重点加大高度集成化的乘用车和商用车“多合一”电驱动系统研发投入。山子股份旗下比利时邦奇公司持续投入开发的CVT变速器、DCT混合动力驱动系统和EV纯电驱动系统均为极具竞争力和市场前景的产品,旗下美国ARC公司不断加强研发符合电动汽车及自动驾驶行业趋势要求的高输出性能、高安全性的气体发生器产品。此外,美晨生态、青岛双星2023年净利润均出现大额亏损,分别亏损13.57亿元、6.02亿元。美晨生态表示,2023年受商用车市场和工程机械市场环境影响,市场需求不足致使公司产品销量相应下降,导致公司收入下降;受国内外宏观环境影响,大宗原材料价格上涨,同时下游客户面临较大市场压力,下调零部件产品价格,造成公司产品毛利率下降,导致非轮胎橡胶制品板块整体盈利较去年同期下降。总的来看,243家上市公司有116家企业一季度归母净利润出现不同程度下滑。其中,31家企业归母净利润同比下滑超100%,业绩由盈转亏。长春一东(600148.SH)一季度归母净利润下滑最大,同比大幅减少1157.29%,归母净亏损1014.58万元;路畅科技(002813.SZ)一季度归母净利润下滑第二,同比大幅减少931.73%,归母净亏损475.78万元;德尔股份(300473.SZ)一季度归母净利润下滑第三,同比大幅减少798.67%,归母净亏损2426.1万元。 2023年财报显示,长春一东主要生产离合器和驾驶室液压举升系统产品,主要市场为商用车;路畅科技主要产品有智能座舱、智能辅助驾驶、智能网联相关产品,但受产品迭代和下游市场的影响,2023年汽车电子零部件业务和新材料业务的销售额均有所下降;德尔股份2023年受全球大宗商品、化工产品和能源等上游原材料价格上涨影响,计提对全资子公司Carcoustics的商誉和长期资产减值准备7.33亿元。五成企业毛利率下降据同花顺iFinD数据,这243家汽车零部件及锂电池企业今年一季度的销售毛利率平均值为20.41%,同比下降0.29个百分点。新坐标(603040.SH)一季度销售毛利率最高,达到59.5%;其次是泰祥股份(301192.SZ),一季度销售毛利率达到56.05%。新坐标是国内冷精锻细分领域的龙头企业,主要产品包括气门组精密零部件、气门传动组精密零部件以及其他精密零部件等,产品目前主要应用于汽车、摩托车发动机的配气机构,客户涵盖大众全球、比亚迪、吉利汽车、中国重汽、潍柴动力、道依茨、江铃汽车、北美通用、Stellantis、上汽通用五菱、神龙汽车、长安汽车、长安福特等汽车厂商。泰祥股份则是大众汽车集团的全球供应商和A级供应商,是国内为数不多可以供货至大众集团全球工厂并参与大众汽车集团旗下所有品牌铸造机加件竞标的企业。除大众品牌外,公司也成为了雷诺-日产-三菱联盟、宝马汽车、菲亚特、东风汽车、福田汽车等品牌的合格供应商。此外,明阳科技(837663.BJ)、天铭科技(836270.BJ)、华宝新能(301327.SZ)、派能科技(688063.SH)一季度销售毛利率超过40%,分别为45.25%、42.72%、41.69%、40.23%。明阳科技主营汽车座椅调节系统核心零部件,客户以大中型汽车座椅企业为主,如华域汽车、中航精机、申驰实业等;天铭科技主营绞盘、电动踏板等汽车越野改装件产品,开拓了国内汽车前装市场,与长城汽车、东风汽车等企业建立合作;华宝新能和派能科技则专注于储能电池领域,应用场景主要为家庭或工商业、电网、通信基站等。此外,据时代周报记者梳理,有121家企业的一季度销售毛利率同比增长,其中3家企业毛利率增长超过10个百分点。山子股份一季度销售毛利率增长最多,从上年同期的2.65%增长至15.52%。 另一方面,有122家企业的一季度销售毛利率同比下降,其中11家企业毛利率下降超过10个百分点。泉峰汽车(603982.SH)一季度销售毛利率下降最多,从上年同期的22.98%变为至-5.8%。 财报显示,泉峰汽车2023年毛利率较上年下降,主要受公司新建项目产能未完全释放,固定成本较大影响;2023年一季度新能源汽车零部件产品仍处于产能爬坡阶段,新增设备的综合有效利用率仍然偏低,尤其是新设工厂与车间,资本开支对应的产能尚未有效释放。光大证券近日发布研报指出,零部件行业存在碳酸锂价格回落、产业链年降、以及规模效应部分对冲整车厂降价导致的业绩下修风险。不过,受客户结构影响,智能化等因素,汽车产业链的佼佼者也有可能迎来属于它们的机会。理想汽车CEO李想最近在微博上称理想“大量使用中国本土供应商”,为大量使用中国本土供应商感到自豪。

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

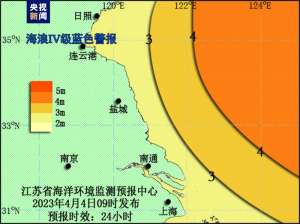

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤