远洋集团拟19.6亿出售未来广场予居然之家,用于补充营运资金

2023-06-02 富美财经 浏览量:次

5月29日晚间,居然之家发布关于全资子公司收购资产的公告,公司全资子公司北京居然之家家居连锁有限公司(以下简称“家居连锁”)拟收购北京远洋未来广场的主体物业、产权车位、相关附属设施及人防工程(以下简称“目标物业”)。 同日,远洋集团和远洋服务也联合发布公告称,出售远洋未来广场项目公司北京睿鸿商业管理有限公司(以下简称“睿鸿公司”)全部股权及债权权益。 据悉,该笔交易收购金额合计19.6亿元。其中,标的物业的优先收购权交易初始交易对价约为3.49亿元,目标股权和目标债权转让交易对价为16亿元,产权车位交易对价为1033.5万元,人防工程交易对价为0元。 公告显示,北京远洋未来广场坐落于北京市朝阳区北四环东路73号院1号楼,证载共用宗地面积为3.59万平方米,证载房屋建筑面积为6.24万平方米,睿鸿公司依法持有该物业项目的房屋所有权及其占用范围内的土地使用权,也即主体物业。中远酒店物业管理有限公司(以下简称“中远物业”)依法持有该物业项目地下二层及地下三层的53处车位之所有权,证载建筑面积合计2580.22平方米。睿鸿公司与中远物业正在使用该物业项目的房屋地上及地下的人防工程及其配套设施。 远洋集团方面表示,该交易使远洋集团控股集团能够以可观利润实现开发该物业的价值及其对开发该物业的投资。交易产生的正现金流亦可补充远洋集团控股集团的营运资金。预计该笔交易税前净收益约3.17亿元(须经审核),从而增加远洋集团控股股东的回报。 此外,远洋服务方面认为,停车位出售使集团能够收回对该等停车位的资金投入,以将其资源重新部署至远洋服务集团的其他投资或业务,并使远洋服务集团可将资源在其他投资或物业中进行更好的分配。预计停车位出售税前净收益约5163万元,从而增加远洋服务股东的回报。 值得注意的是,本次交易的款项将不会直接打给远洋集团,而是先支付给基金管理人。 据了解,睿鸿公司及未来广场在类REITs结构下由中联基金(代表私募基金)直接持有。远洋集团曾与中联基金、计划管理人等相关主体签署了《中联前海开源-远洋集团一号资产支持专项计划优先收购权协议》,远洋集团对专项计划持有的全部私募基金份额、私募基金持有的部分或全部睿鸿公司的股权和债权等权益、睿鸿公司所持部分或全部物业资产享有优先收购权。 除了远洋未来广场,过去一年,远洋集团已经陆续出售多个项目,包括北京颐堤港一期项目、北京远洋锐中心、成都远洋太古里等。 数据显示,2023年远洋集团共实现营收461.27亿元,同比下降28.2%;股东应占亏损159.3亿元;毛利为23.77亿元,同比下降79%;毛利率下降至5%。每股基本亏损2.092元。 今年4月12日,惠誉曾下调远洋集团信用等级至“B-”,维持负面评级观察状态。惠誉认为,远洋集团的再融资风险(尤其是其2024年到期的资本市场债务的再融资风险)已升高。

-

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

消费是社会大生产的起点,也是终点,也是顺应人民对美好生活向往的直接体...

- 房产地产 2024-05-09

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

-

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

3月30日,碧桂园控股(02007.HK)交出2023年经营成绩单。这一年格外特殊,受多...

- 房产地产 2024-05-09

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

-

-

不确定的房地产行情中,藏着哪些确定?

中国商品房历史上,或许没有哪一年如2023年一般曲折,一些开发商倒在了黎...

- 房产地产 2024-05-09

-

不确定的房地产行情中,藏着哪些确定?

-

-

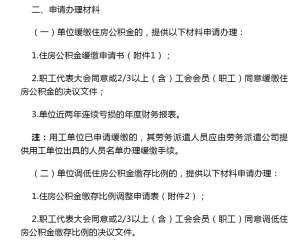

海南:单位生产困难可申请调低公积金缴存比例

3月30日电 “海南省住房公积金管理局”微信号30日消息,海南省住房公积金管...

- 房产地产 2024-05-09

-

海南:单位生产困难可申请调低公积金缴存比例

-

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

4月3日电 “中指研究院”微信号3日发布数据显示,3月楼市成交量同环比均大...

- 房产地产 2024-05-09

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

-

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程

3月31日,由朝阳文旅集团及u group·年轻力文化消费集团共同主办的“盒启朝外...

- 房产地产 2024-05-09

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程