又是欺诈发行?东兴证券保荐“起步转债”重大造假,ST起步半年虚增利润超50%

2023-06-05 富美财经 浏览量:次

(原标题:又是欺诈发行?东兴证券保荐“起步转债”重大造假,ST起步半年虚增利润超50%)本文来源:时代周报 作者:金子莘东兴证券(601198.SH)再度因“造假”处于风口浪尖,多个保荐项目涉嫌欺诈发行、信披违规。目前,东兴证券的处罚结果尚未落定,其经营情况也捉襟见肘。2023年一季度,东兴证券业绩回暖,但其利润行业排名再度下滑。自全面注册制正式施行以来,已有多家公司退市,不少公司正在退市边缘挣扎。今年4月24日,两家科创板上市企业停牌,成为科创板首批强制退市企业。其中,泽达易盛(天津)科技股份有限公司因存在欺诈发行、信息披露等违法违规行为退市,而东兴证券作为其保荐机构已被立案。目前处罚结果暂未有定论,东兴证券再度陷入可转债募集说明书重大造假的漩涡。2023年5月11日,ST起步(603557.SH)公告称,公司收到证监会《行政处罚及市场禁入事先告知书》,称其2018年-2019年年报及2020年半年报均存在虚假记载、重大遗漏等信息披露违法行为。两年持续督导期仍未到期,ST起步就官宣更换保荐机构为东兴证券,并在其保荐下发行合计5.2亿元可转换公司债券,经证监会调查,其可转债募集说明书存在重大数据造假。综合以上全部违法违规行为,ST起步将合计被罚5700万元,而作为其持续督导机构及保荐券商,东兴证券或将再度面临处罚。图片来源:图虫可转债募集说明书造假,东兴证券为保荐机构2019年更换保荐机构后,ST起步虚增业绩数据数额逐步扩大,2020年半年报虚增利润超50%。ST起步于2017年8月18日在上交所上市,上市保荐机构为广发证券,依照持续督导期限为首次公开发行证券上市当年剩余时间及其后两个完整会计年度的规定,广发证券对其持续督导期限至2019年12月31日止。2019年9月26日,持续督导期限尚未结束之时,ST起步宣布经董事会及临时股东大会表决同意,聘请东兴证券担任可转债发行的保荐机构,同时广发证券未完成的持续督导工作将由东兴证券承接,并委派东兴证券保荐代表人吴时迪、邓艳承接持续督导相关工作,履行保荐职责;两位保荐人均有丰富的资本市场保荐经验,经手过多类型、多种保荐项目。2023年1月17日,ST起步就已收到中国证监会的《立案告知书》。而事件结果在2023年5月11日迎来转折,当日ST起步收到中国证监会出具的《行政处罚及市场禁入事先告知书》。告知书提及,经调查,证监会对公司作出行政处罚及采取市场禁入措施。此次调查结果显示,ST起步通过道讯系统虚构采购、销售业务等方式虚增营业收入、营业成本及利润总额。不仅如此,同一天,上交所也对ST起步下发监管函,要求其自查公开发行可转债相关文件及其他信息披露文件,及时更正虚假记载、重大遗漏或误导性陈述的相关内容并及时披露。据调查结果,2018年-2019年年报及2020年半年报三个报告期,ST起步分别虚增营业收入0.69亿元、1.82亿元和1.09亿元,占当年营业收入的比例分别是:4.97%、11.94%和19.54%;营业成本端也有所虚增,以上三个报告期分别虚增0.46亿元、1.16亿元及0.69亿元。对于利润端的虚增状况更是令人咂舌,仅2020年上半年虚增利润已超该报告期总利润的一半。2018年-2019年年报及2020年半年报分别虚增利润0.23亿元、0.66亿元及0.4亿元,占当年利润总额的比例为:10.39%、37.42%和50.3%,虚增数值逐年上涨。不仅年报数据造假,证监会认定,ST起步发行可转债时的《公开发行可转换公司债券募集说明书》(以下简称“《募集说明书》”)“财务会计信息”相关内容存在重大虚假。证监会在文书中明确,其公开披露的2018年度及2019年上半年财务报表涉嫌通过虚构采购、销售业务等方式造假,粉饰财务数据。2018年、2019年上半年分别虚增营业收入0.69亿元、0.51亿元,虚增营业成本0.46亿元、0.32亿元,虚增利润总额0.23亿元、0.19亿元,虚增利润总额分别占当期报告记载利润总额的10.39%及14.57%。2020年1月9日,ST起步公开发行可转债申请获证监会发行审核委员会审核通过。2020年4月8日,起步股份公告《募集说明书》,明确本次可转债发行规模为5.2亿元,期限为6年。最终,证监会对ST起步责令改正,给予警告,并处以合计5700万元罚款。据《ST起步更换保荐机构及保荐代表人的公告》,吴时迪与邓艳均是东兴证券投资银行部高级副总裁,具有丰富的投资银行业务经验,邓艳还是中国注册会计师和国际注册内审师。从个人从业履历来看,两名保荐人都从事过多元化的保荐业务,涉及可转债、IPO、重大资产重组等多个业务板块。吴时迪曾主持或参与赢合科技(300457.SZ)、天业股份(600807.SH)、人福医药(600079.SH)等非公开项目;金新农(002548.SZ)可转债项目;佳云科技(原名为“明家科技”;300242.SZ)、天禾农资、金银河(300619.SZ)、中科海讯等IPO项目以及天业股份重大资产重组项目。邓艳曾主持或参与过石英股份(603688.SH)、金新农、美盈森(002303.SZ)、仙坛股份(002746.SZ)、丽鹏股份(002374.SZ)等再融资项目,美盈森、璞泰来(603659.SH)等重组项目,复大医疗IPO 等项目。据2020年4月ST起步发布的《可转换公司债券上市公告书》,其中提到此次发行可转债的承销保荐费用为880万元,所有发行费用合计为1144.45万元。图片来源:ST起步可转换公司债券上市公告书被投资者起诉,利润行业排名下滑因其过往保荐承销的项目在公告的证券发行文件中隐瞒重要事实、编造重大虚假内容,东兴证券被列入被告席,被胡邦伟等合计12名自然人投资者起诉。4月29日,东兴证券发布重大诉讼公告,12名投资者将东兴证券、天健会计师事务所(特殊普通合伙)、北京市康达律师事务所等11名自然人及企业告上法庭,合计诉讼请求金额为82.15万元。2023年8月23日,东兴证券负责上述项目的两名保荐代表人也曾收到上交所发布的监管警示。上交所指出,在持续督导期内,保荐代表人胡晓莉、陶晨亮在职责履行方面未能充分核查公司委托理财变更情况,相关核查意见不准确、不完整;未有效督促公司建立健全内部控制,相关持续督导意见不准确。胡晓莉、陶晨亮此前就职于西南证券(600369.SH),证券业协会官网显示,胡晓莉及陶晨亮均在2018年12月13日离职注销。2019年1月31日,两人入职东兴证券,且从过往的项目履历来看,此前两人就已搭档完成过保荐项目。或是由于团队扩容,东兴证券的投行业务在2023年极为抗压,已成为其名副其实的标杆业务。2023年年报显示,东兴证券的投资银行业务收入同比增加19.98%达9.08亿元,占营收比例为26.48%,是五项重点业务中增长最快的一项。在2023年券商行业整体环境不景气的大背景下,东兴证券投行业务净收入较2021年增长6.97%,达11.35亿元。东兴证券的投行业务整体排名也相对靠前。wind数据显示,截至2023年12月31日,东兴证券以发行日计,其IPO主承销规模列行业第11位;A股股票主承销收入列行业第12位;且2023年度,证券承销业务净收入占营业总收入的比重为33.59%。在行业内,除东兴证券外,仅民生证券和国新证券该指标超过30%。2023年东兴证券整体业绩下滑明显。年报显示,截至2023年12月31日,东兴证券总资产为1017.53亿元,同比增长2.82%。2023年实现营业收入34.29亿元,同比下降36.21%;归母净利润5.17亿元,同比大幅下降68.70%。2023年,东兴证券业绩回暖,据一季报,公司归属于上市公司股东的净利润较上年同期增幅高达628.25%,达2.19亿元;归属于上市公司股东的扣非净利润较上年同期增长1003.27%,达2.62亿元。尽管今年业绩回暖,但其盈利能力在行业内却下滑。wind数据显示,申万一级行业证券二级子类目50家企业中,其利润排名从2023年的第32位下滑至第36位。业内人士表示,“今年行情回暖,券商业绩全面反弹,中小券商由于基数更低,佣金占比更高,反弹力度将更大。”为了解东兴证券投行业务合规开展及目前违规项目的具体情况,时代周报记者联系东兴证券相关工作人员,对方表示将有相关负责人员回复记者提问,截至发稿,并未接到回复。

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

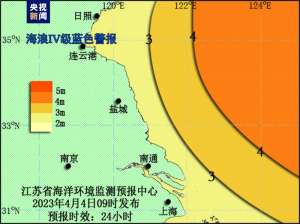

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤