中国黄金投资金条(中国黄金投资金条图片)

2023-06-07 富美财经 浏览量:次

自2023年11月份以来,我国央行连续4个月购入黄金,至今年2月份累计增持黄金102.02吨,仅次于土耳其,成为2023年以来全球第二大黄金增持国,黄金储备规模达到2050.34吨,折合1202.83亿美元,占我国储备资产总额的3.63%。这是自2019年10月份以来,我国央行首次增持黄金,也是自2008年黄金储备占比达到0.86%最低点之后的又一次增长。从全球来看,2023年是各国央行增持黄金的大年,购金速度是1967年以来的最高水平,这再次凸显了黄金良好的保值增值能力和风险规避能力。

黄金作为储备资产有其自身的历史逻辑。尽管上世纪70年代布雷顿森林体系瓦解后,黄金的货币属性被逐渐淡化,各国纷纷锚定美元展开国际贸易和国际结算,不过近年来,随着世界政治经济发展的不平衡加剧,美元“世界货币”的地位受到了挑战,黄金由于其“历史的惯性”,逐步引起各国的重视。

首先,黄金是储备资产多元化和安全性的保障。2023年俄乌冲突以来,美国通过金融手段制裁俄罗斯,冻结其美元资产,使得美元作为国际储备货币的安全性受到质疑,各国认识到储备资产去美元化和多元化的重要性,此时央行增购黄金,对美元资产进行替代,是资产配置的最优化选择。根据美国财政部近期公布的数据,2023年1月份至11月份,中国连续减持美债1901亿美元,占我国所持美债总额的18%。同期各国所持美债总额也有所减少。

其次,黄金作为一种金融资产有着较为可观的投资回报率。自2018年以来,黄金的平均年化收益率超过6%,高于同期美国国债的收益率,这使得增持黄金成为一个保值增值的重要手段。当前黄金价格处于震荡上行态势,抛售一部分美元资产换购黄金,一方面能够分散投资风险,另一方面能够提高投资收益率,促进储备资产的保值增值。

再次,黄金是对抗“弱预期”和金融风险的最佳资产。经济复苏乏力,俄乌冲突、债务问题和金融市场波动仍有可能对经济造成冲击,主要国家货币政策正常化后,通胀仍可能卷土重来,世界经济仍处于滞胀边缘。近期的硅谷银行事件和瑞士信贷事件给不确定的世界经济又带来了金融风险,随之金价飙升,COMEX(纽约商品交易所)黄金价格一度突破2000美元关口,3月份以来黄金价格上涨超过6%,显示出黄金在金融风险中的强大避险能力和投资价值。此时央行增购黄金能够较好地预防未来的不确定性。

总体来看,央行连续增购黄金体现了我国灵活应变、相机抉择的政策思路,促进了我国储备资产的保值增值和安全性的提高。由于我国黄金储备占比仍然较低,与美国、欧盟等发达国家和地区相比,存在较大差距,从长远来看,进一步增加黄金储备,提高其占储备资产的比例,以促进储备资产的多元化,提升保值增值性,不失为一个理性的选择。此外,黄金作为最后的国际支付手段,也是人民币信用的重要保障,增加黄金储备也是有序推进人民币国际化的一个有效路径。

(作者窦大鹏)

来源: 经济日报

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

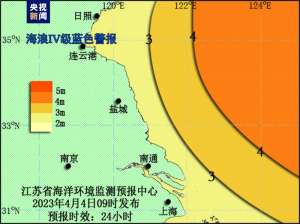

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤