退市!蓝光发展成首家被摘牌A股上市房企

2023-06-08 富美财经 浏览量:次

继新力控股被港交所摘牌后,蓝光发展成为2023年第一家A股退市房企。 据了解,在2023年4月6日至5月9日期间,蓝光发展股票连续20个交易日的每日收盘价均低于1元。这一情形触发了上交所《股票上市规则》,于是在5月10日开市起,蓝光发展正式停牌。 5月30日,蓝光发展曾发布公告称,上交所将在2023年6月6日对公司股票予以摘除。其股票价格终止在0.4元/股。 IPG中国首席经济学家柏文喜向大公房产表示,蓝光发展没有退市整理期而会直接退市,之后将只能在场外市场和柜台交易,而公司可以由股东或者债权人发起重整以恢复经营。如果不能达成重整要求的话,债权人则可以要求公司破产清算。 回头来看,“四川一哥”蓝光发展似乎在2020年就展露出颓势。 高溢价拿地策显现后遗症 根据官网介绍,1990年,蓝光发展在成都正式,下辖390余家控股、参股企业。产业布局主要覆盖地产、数字建造、互联网科技、饮品等业务板块。 成立初期,蓝光发展主要集中于商业地产,先后开发了蓝色加勒比、金荷花、耍都、玉林生活广场等项目。 2015年4月16日,蓝光投资控股集团有限公司旗下四川蓝光发展股份有限公司(即“蓝光发展”)在上海证券交易所完成重组上市。 在此之后,蓝光发展开始“全力加速”。到了2019年,蓝光发展正式进入“千亿”房企俱乐部。数据显示,2019年蓝光发展销售额达到1015亿元。与此同时,当年公司实现营收391.94亿元,较2015年175.98亿元增长122.71%;实现净利润41.59亿元,较2015年9.54亿元增长335.95%。 而支撑起千亿销售额的背后,是蓝光发展在土地市场的攻城掠地。锐理数据显示,在上市前的9年时间内,蓝光在大本营成都通过招拍挂方式共竞得35宗地块,涉及资金约180亿元,平均溢价率约为64.18%。 上市后,蓝光发展继续使用高溢价拿地策略,在全国各地持续“落子”。年报显示,2019年蓝光发展通过收并购、合作开发、产业拿地等多个方式新增项目48个,总建面约1121万平方米。到了2020年,该公司拿地数量增加到了60个,总建面约962万平方米。值得一提的是,这两年竞得的108宗地块中溢价率超过50%的地块数量就达到28宗。 在“三道红线”的出台倒逼房企洗牌的同时,2020年的平安债务违约也让蓝光一步一步陷入窘境。南方都市报等媒体报道显示,彼时,蓝光发展与平安旗下公司合作的广东佛山里水项目中,未能就一笔几十亿元债务的还款时间达成一致。项目负责人口头承诺可提前还款,但到了承诺期却没能兑现,引发了平安方面不满,从而上了平安银行的黑名单。 2021年7月8日,蓝光发展首次披露债务逾期情况。公告显示,截至截至2021年7月8日,公司及下属子公司到期未能偿还的债务涉及本息金额为24.84亿元(其中21.31亿元已经被债权人申请法院执行)。 其实,自2020年末开始,蓝光发展就面临融资受阻,经营性现金流回溯放缓,公司出现流动相紧张等情况。面对每况愈下的蓝光发展,创始人杨铿选择将“重担”移交给26岁的儿子杨武正。但是,新任董事长杨武正并没有为蓝光注入新的活力。 最终,蓝光发展交出了一份亏损百亿的年报成绩单。报告显示,2021年蓝光发展实现营业收入约201.15亿元,同比减少53.17%;归属股东净亏损138.24亿元,同比骤降518.92%。 截至2021年末,蓝光发展总资产负债率达96.01%,净负债率为639.14%,扣除预收款后的资产负债率为93.63%,一年内到期的非流动负债341.15亿元。期内,该公司货币资金55.23亿元,同比减少81.43%,受限资产589.36亿元。 未尝债务高达425亿元 其实,蓝光发展曾想通过甩卖项目等方式来减少流动性压力、化解债务危机。公开资料显示,2020年9月,蓝光发展以9亿元代价转让了旗下生物医药板块资产-迪康药业的全部股权;2021年2月又将所持蓝光嘉宝服务65.04%的股份,以49.64亿元转让给碧桂园服务。 此外,蓝光发展还出售了多个项目股权,比如2021年12月底,蓝光将旗下全资子公司重庆炀玖商贸有限责任公司100%的股权转让给金科地产,价格仅为1元。而此次标的物的净资产为14.84亿元,交易涉及的三个房地产项目分别为重庆未来城104亩项目、重庆芙蓉公馆项目以及天津津南小站665亩项目。 通过戴德梁行官网可以看到,今年4月18日,长三角国企以5.1亿元的价格通过拍卖形式获得虹桥世界中心D1栋写字楼项目,而该项目正是蓝光发展上海总部所在地。 与此同时,蓝光发展去化情况也出现问题。据克而瑞监测数据,2023年蓝光发展在全国9个重点城市市场,销售金额全部负增长,其中成都、昆明、福州及西安等省会城市市场,同比分别下降9%、32.55%、50.16%和12.21%。同时,上述城市项目大部分处于逾期交付状态。 在此背景下,蓝光发展年度亏损进一步扩大。年报显示,2023年蓝光发展营业收入约193.04亿元,同比减少4.04%;净利润约-249.41亿元,扣非净利润-242.05亿元。公司总资产约1323亿元,同比减少24.21%;归属于上市公司股东的净资产约-238.69亿元,同比减少1858.96%。 除此之外,大公房产注意到,“净资产为负值”还让蓝光发展同时触发了财务类退市标准。信永中和会计师事务所(特殊普通合伙)也在对该公司的2023年度财务会计报表的审计报告中提到,蓝光发展2021年至2023年连续亏损严重,已资不抵债,大量债务违约引发诉讼,多个银行账户被司法冻结,正常生产经营受到重大影响,这些表明,公司的可持续经营能力存在不确定性。而公司的多个不确定事项之间相互影响,并可能对财务报表产生累积影响。 对此,柏文喜表示,当蓝光发展遭遇市场反转和去化不力后,就马上出现流动性困难和资金链断裂,说到底还是企业战略管理和运营策略不够严谨周密所致。 通过相关公告可知,截至2023年末,蓝光发展资产负债率达116.42%。截至2023年一季度末,该公司流动负债约1410.61亿元,非流动负债约85.17亿元。 截至2023年5月15日,蓝光发展累计到期未能偿还的债务本息金额已达到了425.56亿元,包括银行贷款、信托贷款、债务融资工具等债务形式。 事实上,像蓝光发展这样的房企并不是个例。 房地产行业告别“三高”时代 在房地产行业进入新一轮调整周期后,除了在2021年就“爆雷”的房企,还有不少停牌超12个月的内地房股,比如中国恒大、中国奥园、花样年控股、当代置业、力高集团等。 对此,汇生国际融资总裁黄立冲表示,这些进入退市倒计时的房企大都有四个特点。一是高负债率,资金链紧张。二是业绩不佳,现金流短缺。三是对外融资困难,无法有效解决资金问题。四是市场竞争激烈,无法在行业中脱颖而出。 中指研究院企业研究总监刘水认为,未来或还有更多房企退市。公开资料显示,泛海控股、新华联、美好置业、阳光城、宋都股份、世茂股份等房企被“戴帽”,个股证券简称于正式变更为*ST泛海、*ST新联、ST美置、ST阳光城、*ST宋都、ST世茂。 刘水表示,目前,面临退市的还有数家房企,A股的主要是连续多日面值低于1元,10多家收到退市及风险警示,港股的有超过10家房企停牌即将超18个月,如果房地产市场及房企经营短期没有明显改善,这些房企面临退市或不可避免。 柏文喜认为,触发退市风险的房企大都为出险且重组不力的企业,这些被摘牌企业未来通过重整还有恢复正常运营的机会与可能性。为了避免退市,这些出险房企短期内可以通过股票回购、增持,加快重组以及引战等利好推动股价回升以避免触及面值退市问题,而中长期则需要促进公司恢复经营和提升业绩、积极调整发展策略和进行业务重组与转型来实现企业基本面的根本改善。 除了房企自身改善,政策端也在逐步发力。自2023年末开始,房企融资纾困方向转为“救项目与救企业并存”。2023年年初,央行、银保监会召开银行信贷工作座谈会,强调保持房地产融资平稳有序,并实施改善优质房企资产负债表计划。在此之后,多地相关部门陆续“发文”提出,要促进金融与房地产正常循环、落实“金融16条”等。 刘水认为,对于房地产行业的发展,2021年下半年开始,房地产市场进入深度调整阶段,高杠杆企业风险不断暴露,行业进入加速优胜劣汰阶段。退市是上市房企经营恶化的结果,也是维持和提高上市公司质量、清除"垃圾股"的必要方式,更是房地产行业加速出清和重整的必然过程。经历本轮市场周期调整,房地产行业告别“高周转、高负债、高杠杆”模式,叠加新房市场总量触顶下行,房企将向新发展模式平稳过渡,实现高质量的发展。

-

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

消费是社会大生产的起点,也是终点,也是顺应人民对美好生活向往的直接体...

- 房产地产 2024-05-09

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

-

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

3月30日,碧桂园控股(02007.HK)交出2023年经营成绩单。这一年格外特殊,受多...

- 房产地产 2024-05-09

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

-

-

不确定的房地产行情中,藏着哪些确定?

中国商品房历史上,或许没有哪一年如2023年一般曲折,一些开发商倒在了黎...

- 房产地产 2024-05-09

-

不确定的房地产行情中,藏着哪些确定?

-

-

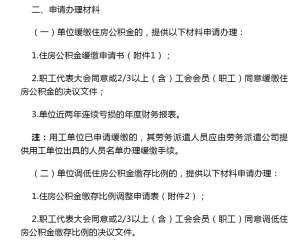

海南:单位生产困难可申请调低公积金缴存比例

3月30日电 “海南省住房公积金管理局”微信号30日消息,海南省住房公积金管...

- 房产地产 2024-05-09

-

海南:单位生产困难可申请调低公积金缴存比例

-

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

4月3日电 “中指研究院”微信号3日发布数据显示,3月楼市成交量同环比均大...

- 房产地产 2024-05-09

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

-

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程

3月31日,由朝阳文旅集团及u group·年轻力文化消费集团共同主办的“盒启朝外...

- 房产地产 2024-05-09

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程