浙江雅虎最近6年无新增专利,深交所质疑其创业板定位

2023-07-03 富美财经 浏览量:次

(原标题:浙江雅虎最近6年无新增专利,深交所质疑其创业板定位)本文来源:时代商学院 作者:毕肖磊 来源 | 时代商学院作者 | 毕肖磊编辑 | 雷映6月21日,深圳证券交易所上市审核委员会披露公告,将于6月30日召开2023年第49次上市审核委员会审议会议,审议浙江雅虎汽车部件股份有限公司(以下简称“浙江雅虎”)的首发事项。此“雅虎”非彼“Yahoo”,所属行业不是互联网,而是汽车制造。具体而言,浙江雅虎的主营业务为汽车座椅骨架总成及零部件的研发、生产和销售。随着国内新能源汽车市场份额的提升,浙江雅虎主要客户的市场份额受到挤压,对其业绩成长性造成不利影响。另外,在汽车座椅转向轻量化、智能化和舒适化的技术发展趋势下,浙江雅虎在研发费用率较低的情况下,技术水平能否紧跟行业趋势并保持核心竞争力存在不确定性,也令深交所质疑其是否符合创业板定位。2023年收入下降,毛利率整体下滑招股书显示,2020—2023年(下称“报告期”),浙江雅虎的营业收入分别为5.34亿元、7.30亿元和6.50亿元,扣非归母净利润分别为4893.76万元、5230.09万元和5142.31万元。2023年,浙江雅虎的营收和扣非归母净利润同比上年分别下滑10.96%和1.68%。该公司表示,2023年营收出现较大幅度下降主要因为该年度受疫情、缺芯以及市场消费低迷等影响,公司来自主要客户的订单需求减少,甚至出现数月内无发货的情形。除了收入下降,报告期各期,浙江雅虎的主营业务毛利率分别为26.38%、21.79%和22.30%,整体呈下滑趋势。 招股书显示,浙江雅虎在报告期内的主营业务收入以总成件和冲压件的销售为主,两项核心产品的销售收入在主营业务收入中各期的占比合计分别为87.13%、87.92%和83.14%。2021年,该公司主营业务毛利率下降主要是受原材料价格大幅增长的影响。当年,浙江雅虎主要原材料钢材、线材的采购均价同比分别上涨18.25%和19.74%,导致该公司总成件产品的平均成本上涨69.53%,高于平均单价59.66%的涨幅。类似于总成件产品,由于原材料价格大幅增长,该公司冲压件产品的平均单价和平均成本涨幅分别为1.33%和7.80%,导致当期冲压件的毛利率亦下降。2023年,浙江雅虎的总成件收入大幅下降,导致单位售价与单位成本同比分别下降24.93%和25.34%,冲压件的单位售价与单位成本同比降幅则分别为0.99%和0.43%,单位成本与单位售价降幅相当,该公司2023年的毛利率得以保持相对稳定。不难看出,报告期内浙江雅虎主营业务毛利率出现下滑,主要因为其生产成本对原材料价格波动较为敏感,且该公司无法将原材料上涨带来的成本压力完全转嫁给下游客户。大客户集中度高于同业,赊销比例超40%报告期各期,浙江雅虎向前五大客户的销售收入占当期营业收入的比例分别为88.16%、87.95%、86.20%。其中,该公司向第一大客户的销售收入占当期营业收入的比例分别为50.94%、39.61%、30.54%。而同行业可比上市公司中,客户集中度与浙江雅虎最为接近的上海沿浦金属制品有限公司(以下简称“上海沿浦”),在2020—2023年向前五大客户的销售占比分别为71.41%、70.75%和71.19%,比浙江雅虎分别低了16.75个百分点、17.2个百分点、15.01个百分点。除了上海沿浦,同行业可比上市公司江苏博俊工业科技股份有限公司(以下简称“博俊科技”)与浙江天成自控股份有限公司(以下简称“天成自控”)在2020—2023年的前五大客户销售占比均低于60%。因此,浙江雅虎客户集中度明显偏高于行业平均水平。 浙江雅虎客户集中度偏高,或与其汽车座椅产品绑定“一汽系”相关车型有关。招股书显示,报告期内,浙江雅虎对“一汽系”一级供应商客户销售收入占当期营业收入的比例分别为58.75%、58.97%、51.68%,相关产品最终应用于一汽-大众、一汽丰田、一汽红旗等车企相关车型。客户集中度较高使得浙江雅虎在主要客户发生重大不利变化时,不得不面临收入波动的风险,造成该公司业绩稳定性欠佳。2023年上半年,长春、上海地区受疫情管控措施影响,该公司下游整车厂客户部分出现停产停工,前五大终端整车厂客户中的一汽红旗、一汽丰田、上汽大众和沃尔沃亚太等四家终端整车厂客户出现1~2个月暂停要货的情况。订单量下滑的同时,销售回款难度也加大。报告期各期末,浙江雅虎应收账款账面余额分别为2.51亿元、3.09亿元和2.92亿元,应收账款余额占当期营业收入的比例分别为47.09%、42.32%和44.90%,所占比例较高。其中,前五大客户应收账款账面余额分别为2.17亿元、2.76亿元、2.35亿元,占应收账款账面余额的比例分别为86.35%、89.19%、80.34%,应收账款集中度亦较高。同时,浙江雅虎在报告期内的应收账款周转率分别为2.41次/年、2.75次/年和2.28次/年,低于同业均值,该公司面临坏账损失的风险或较高。值得注意的是,浙江雅虎在报告期各期末的存货账面价值分别为1.48亿元、1.81亿元、2.65亿元,占资产总额的比重分别为13.48%、14.59%、18.71%,呈逐年增长趋势。报告期内,该公司资产减值损失全部来自存货跌价准备,报告期各期的存货跌价准备计提比例分别为2.12%、1.69%、1.70%,远低于同行业可比公司存货跌价准备计提比例平均值,存在存货跌价准备计提不充分的嫌疑。近6年无新增专利,新业务进展缓慢在汽车座椅行业竞争激烈的格局下,浙江雅虎需要在技术创新方面体现核心竞争力。但在报告期内,浙江雅虎的研发费用分别为1868.67万元、2582.71万和2194.52万元,研发费用率分别为3.50%、3.54%和3.37%,整体呈下降趋势。截至2023年末,浙江雅虎共取得发明专利13项,其中境内授权发明专利11项、境外授权发明专利2项,但取得时间均在2016年以前。近6年来缺乏实质性技术突破且研发投入比例偏低,或使得该公司在顺应行业发展趋势和保持核心竞争力方面存在一定隐患。除了面临一汽红旗收入大幅下滑、一汽-大众等新车型订单减少,浙江雅虎在新能源汽车业务方面亦存在不及预期的风险。报告期各期,浙江雅虎在新能源汽车的业务收入分别为3328.02万元、8419.39万元和7676.40万元,总体呈先增后降趋势,且2023年收入下滑明显。自2018年开始配套新能源车型项目以来,截至2023年末,该公司配套的新能源车型只有12款,新业务进展缓慢。对于上述研发费用及专利情况,深交所在第一轮问询函中要求该公司结合自身及技术优势、产品创新情况、市场空间、市场容量、客户拓展能力、成长性、与同行业可比公司优劣势对比等情况,说明其是否符合《创业板首次公开发行股票注册管理办法(试行)》《深圳证券交易所创业板股票发行上市审核规则》等规定的创业板定位。与研发费用较低相对应的,浙江雅虎在管理费用上的投入却较高。报告期内该公司管理费用分别为2647.18万元、3102.74万元和2928.66万元,占营业收入的比重分别为4.96%、4.25%和4.50%,均高于同期的研发费用。 虽然在管理上高投入,但浙江雅虎在合规方面仍存在一些问题。报告期各期末,浙江雅虎及子公司的劳务外包人员分别为275人、129人、159人,占期末总用工人数的比例分别为23.38%、11.39%、12.59%。另外,该公司在报告期内还存在用工比例低于3%的劳务派遣用工。采用劳务外包、劳务派遣等用工方式虽在一定程度上节省了用工成本,但也容易出现经营合规问题。报告期内,该公司存在较多员工应缴纳社会保险、住房公积金而未缴纳的情形。此外,浙江雅虎在生产过程中会产生少量危险废弃物和金属废料,但该公司并未披露危害废弃物的具体情况和影响。并且,浙江雅虎控股股东、实际控制人、董监高(独立董事除外)及其关系密切的亲属控制的部分企业,为该公司产业链上下游企业,在报告期内存在关联采购、关联租赁、专利转让等关联交易,以及资金拆借、为关联方代垫费用等财务内控不规范行为。招股书显示,池仁虎直接持有浙江雅虎14.29%的股份,并通过浙江伍虎控股有限公司(以下简称“伍虎控股”)间接控制该公司68.45%的股份;其妻叶春兰直接持有该公司4.03%的股份,并通过平阳恩泽投资合伙企业间接控制该公司6.67%的股份;其子池瑞伟通过伍虎控股间接持有该公司10.95%的股份。综上,浙江雅虎为池仁虎家族100%控股的家族企业,上市成功后,实控人仍将控制该公司75%的股权。【参考资料】1.《浙江雅虎汽车部件股份有限公司首次公开发行股票并在创业板上市招股说明书(上会稿)》.深交所官网2.《关于浙江雅虎汽车部件股份有限公司首次公开发行股票并在创业板上市申请文件的第一轮审核问询函之回复报告》.深交所官网3.《关于浙江雅虎汽车部件股份有限公司首次公开发行股票并在创业板上市申请文件的第二轮审核问询函之回复报告》.深交所官网4.《关于浙江雅虎汽车部件股份有限公司首次公开发行股票并在创业板上市申请文件的第二轮审核问询函之回复报告》.深交所官网5.《关于浙江雅虎汽车部件股份有限公司首次公开发行股票并在创业板上市申请文件的审核中心意见落实函之回复报告》.深交所官网(全文3442字)免责声明:本报告仅供时代商学院客户使用。本公司不因接收人收到本报告而视其为客户。本报告基于本公司认为可靠的、已公开的信息编制,但本公司对该等信息的准确性及完整性不作任何保证。本报告所载的意见、评估及预测仅反映报告发布当日的观点和判断。本公司不保证本报告所含信息保持在最新状态。本公司对本报告所含信息可在不发出通知的情形下做出修改,投资者应当自行关注相应的更新或修改。本公司力求报告内容客观、公正,但本报告所载的观点、结论和建议仅供参考,不构成所述证券的买卖出价或征价。该等观点、建议并未考虑到个别投资者的具体投资目的、财务状况以及特定需求,在任何时候均不构成对客户私人投资建议。投资者应当充分考虑自身特定状况,并完整理解和使用本报告内容,不应视本报告为做出投资决策的唯一因素。对依据或者使用本报告所造成的一切后果,本公司及作者均不承担任何法律责任。本公司及作者在自身所知情的范围内,与本报告所指的证券或投资标的不存在法律禁止的利害关系。在法律许可的情况下,本公司及其所属关联机构可能会持有报告中提到的公司所发行的证券头寸并进行交易,也可能为之提供或者争取提供投资银行、财务顾问或者金融产品等相关服务。本报告版权仅为本公司所有。未经本公司书面许可,任何机构或个人不得以翻版、复制、发表、引用或再次分发他人等任何形式侵犯本公司版权。如征得本公司同意进行引用、刊发的,需在允许的范围内使用,并注明出处为“时代商学院”,且不得对本报告进行任何有悖原意的引用、删节和修改。本公司保留追究相关责任的权利。所有本报告中使用的商标、服务标记及标记均为本公司的商标、服务标记及标记。

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

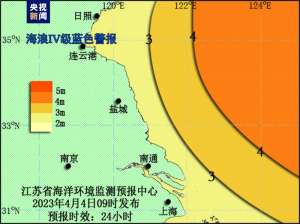

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤