首只强制退市可转债进入整理期

2023-07-18 富美财经 浏览量:次

7月10日,蓝盾信息安全技术股份有限公司发布公告,公司股票及可转债进入退市整理期的起始日为2023年7月10日,退市整理期为15个交易日。这是可转债历史上首只步入退市整理期的可转债,或将打破可转债30多年零退市的纪录。

可转债兼具债券和股票双重属性,由于其上涨时有“股性”加油,下跌时有“债性”托底,投资者“进可攻退可守”,几乎稳赚不赔,因此受到市场欢迎。在可转债30多年发展中,此前一直未出现因正股退市而退市的情况。

针对退市可转债的出现,为更好维护证券市场秩序,保护投资者合法权益,今年6月,深交所先后发布《关于可转换公司债券退市整理期间交易安排的通知》《关于完善可转换公司债券投资者适当性管理相关事项的通知》,明确可转债退市整理期间的交易安排等。

根据新规,上市公司股票进入退市整理期交易的,可转债同步进入退市整理期交易,退市整理期的交易期限为15个交易日。可转债进入退市整理期首日不实行价格涨跌幅限制,次日起涨跌幅限制比例为20%。在投资者要求方面,个人投资者参与处于退市整理期尚未摘牌的向不特定对象发行的可转债买入交易的,需满足两个条件:申请权限开通前20个交易日证券账户及资金账户内的资产日均不低于人民币50万元(不包括该投资者通过融资融券融入的资金和证券);参与证券交易24个月以上。

市场关心,随着可转债零退市纪录被打破,“躺赢”时代或已结束,可转债违约风险将会随之上升。蓝盾公司也在公告中提醒投资者,结合公司目前的资金状况,公司预计可转债2023年付息事项(第五年利息,票面利率为1.8%)存在违约风险。

对此,中信证券首席经济学家明明表示,在全面注册制下,正股退市现象大概率将显著增加,转债市场也到了需要考虑违约风险的时候。当前转债正股退市仅仅是一个开端,这一趋势后续或还会继续发酵,正股退市个券数量大概率会进一步增加,市场情绪可能会转入磨底状态,需要关注正股退市完全落地后对应转债的处置情况。

“从违约风险来看,触发强制退市的上市公司资质普遍较差,大多处于现金类资产无法覆盖未转股余额、有息债务甚至资不抵债的境地,依靠自身财力完成债券本金及其利息兑付的难度较大。”中证鹏元工商企业评级部分析师钟佩佩认为,但若依靠外部力量募集资金或成功完成重整,或能帮助公司度过违约危机。

随着后续退市可转债的大概率增多,投资者需更加关注可转债发行方的基本面,培养理性和价值投资理念。钟佩佩表示,短期来看,强制退市风险暴露对转债市场形成扰动。长期来看,蓝盾转债的强制退市将推动投资者重新审视发行主体信用资质。首先,弱资质高收益的可转债面临较大的估值压缩风险,投资者将要求资质弱的发行主体提供更高的信用风险溢价补偿,弱资质可转债将因收益率上行而更具债性;其次,信用评级在可转债投资中的指引作用将更为显著,资质更好级别更高的转债将吸引更多资金,级别低正股业绩差的转债将面临抛售;最后,全面注册制推行以来可转债发行条件有所放宽,转债市场整体信用风险将进一步上升,弱资质低评级转债的担保资产与回售条款等投资者保护机制将被重视。(经济日报记者 李华林)

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

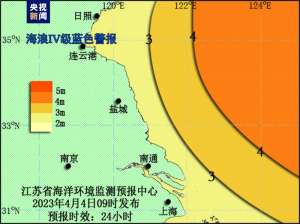

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤