中海发展(年报点评13|中海发展:2023年销售增长20%,权益土地投资预算双位数增长)

2023-04-25 富美财经 浏览量:次

◎ 作者 /房玲、易天宇

【回款率达93%,货值充足下2023年目标超3500亿】2023年中海地产(含联营合营公司)共实现合约物业销售金额约2947.62亿元,销售面积约1387.02万平方米,分别同比下跌20%及27%。相比2023年克而瑞全口径TOP10房企的合约销售金额同比下滑33%,中海主流城市、主流地段的投资布局,具有一定抗压优势。此外中海地产2023年的整体销售回款率为93.1%。据管理层披露,2023年中海地产可售货值达7900亿元,合约销售目标增长20%,预计全年销售额超过3500亿。

回款率达93%

货值充足下2023年目标超3500亿

2023年中海地产(含联营合营公司)共实现合约物业销售金额约2947.62亿元,销售面积约1387.02万平方米,分别同比下跌20%及27%;销售均价21251元/平米,同比增长8.7%。相比2023年克而瑞全口径TOP10房企的合约销售金额同比下滑33%,中海主流城市、主流地段的投资布局,具有一定抗压优势。期内,中海地产的整体销售回款率保持在93.1%,境内销售回款率95.1%。

据管理层披露,2023年中海地产可售货值达7900亿元(不含2023年新购地增加的货量),一线及强二线货量占比约达62%。在货值基础上,中海地产制定合约销售目标为增长20%,若按照2023年合约销售额2948亿及20%的增长率计算,2023年预计合约销售额超过3500亿元。

从销售结构来看,2023年中海地产(中海地产及附属公司)合约销售金额达2193亿元,同比下降16%;而合联营及中海宏洋部分的合约销售金额达754亿元,同比下降31%。由此可见,布局三四线的中海宏洋在疫情及行业下行的大背景下,受到的影响相对更大。从区域来看,北部大区是主要的销售贡献区域,销售金额达773亿元,占比达到了26%,其中仅北京就达贡献销售493亿元。

2023年新增货值2400亿

2023年土地权益投资预计双位数增长

2023年中海地产(不包括中海宏洋)于内地16个城市合共新增40幅土地,共新增拿地建面739万平方米,同比下降37%;拿地总价为1074亿元,同比下降22%;折合新增货值2139亿元,其中北上广深四个一线城市的新增货值在新增货值中占比48%。中海宏洋新增拿地建筑面积221万平方米,拿地总价102亿元,分别同比下降74%、74%。2023年集团合计新增土地储备961万平方米,合计拿地总价1175亿元,分别同比下降52%及34%;对应新增总货值2403亿元。

从新增土储权益来看,2023年权益建筑面积占比略有下降至87%。2023年上半年中海地产于广州、上海、成都等地并购投入106.6亿元,约占权益拿地总价995亿元的11%;而下半年中海落地的收并购项目较少。中海表示,未来将特别看重项目的确定性和回报率,不会为了简单增加土地的规模盲目扩张,而在收并购方面,同步看重项目涉及的法律关系、周转效率等。此外,中海也表示在现金回款比较佳的状态下,2023年中海在投资的策略和目标上面会相对偏积极一些,权益新增土地投资预算实现双位数的增长目标。

从拿地结构来看,2023年中海地产(含中海宏洋)主要于中西部拿地较多,新增土储建面占比达到了35%,同比大幅增长了18个百分点;其中长沙达100万平米,此外成都也达到了68万平方米。除中西部区域外,环渤海区域新增土储占比达到了26%,同比增加了5个百分点;其中北京新增土储达142万平米,在各城市中位列第一。

从城市能级来看,中海地产(含中海宏洋)于一二线新增土储建面占比为86%,相比2021年大幅增加了33个百分点。随着一二线新增土储占比的增加,全年拿地均价较2021年继续增长了38%至12235元/平米。

截止2023年底,中海地产(不含中海宏洋)拥有土地储备4389万平方米(权益3758万平方米),同比下降14%;中海宏洋拥有土地储备2453万平方米(权益2075万平方米),同比下降18%;合计拥有土地储备达到6842万平米,同比下降15%,可支持中海未来约3年的销售。未来中海有待进一步补充土储,保持规模稳定增长。

净利润下降43%至246亿

期内外币汇兑亏损51.79亿

2023年中海地产营业收入为1803.22亿元,同比下降26%;主要是由于物业发展收入同比下滑26%至1745.11亿元。截至2023年末,中海地产已售未结转金额为2453亿元,预计2023年整体营收规模将保持稳定。

此外中海的利润率水平也在同比下降,毛利润同比大幅下降33%至383.94亿元,毛利率同比下降了2.25个百分点至21.29%。毛利率下降主要是结转项目成本较高所致,2023年中海直接经营成本1419.28亿元,同比下降23%,降幅小于同期营业收入(下降26%)。

净利润同比下降43%至245.56亿元,净利率同比下降了4.16个百分点至13.62%。主要是由于2023年中海的其他收入亏损17.85亿元,上年同期则为收益47.12亿元;其中外币汇兑从2021年收益24.57亿元变成2023年的亏损51.79亿元,在资本化8.96亿元后汇兑亏损仍达到42.83亿元。年报中中海表示,公司汇率利率管理主要以自然对冲为主,暂未考虑与任何衍生金融工具投机交易,但将审慎考虑是否于适当时候进行货币和利率掉期安排。此外其他收入亏损中还包括了物业存货减值准备15.2亿元,对应收合营公司款减值准备13.27亿元,而2021年并未做相关计提处理。

加权平均融资利率3.57%

财务优异

2023年,中海地产于境外新签合共200.4亿元贷款,包括在香港与 12 家银行签署港币121.1亿元的五年期银团贷款,该笔贷款是2023年内房股金额最大的一笔银团贷款;以及一笔1亿英镑可持续发展表现挂钩俱乐部贷款,为中海地产境外首笔绿色融资。此外境内发行债券合共285.0亿元,其中公司债券105.0亿元;中期票据人民币130.0亿元;以及绿色碳中和资产支持专项计划证券50.0 亿元。2023年底,中海地产的加权平均融资成本为3.57%,同比略有上升0.02个百分点,但仍处于行业极低水平。

年内,中海地产境内外债务资金流入共达943.2 亿元,归还债务769.6 亿元;销售回款为1907.7 亿元,其他经营回款为111.2亿元,总经营回款为2018.9亿元。此外资本支出1835.2亿元(包括土地成本1054.8 亿元,建安支出780.4亿元)。截止2023年底,中海地产未付地价为113.6亿元。2023年上半年到期归还银行及其他借贷、担保票据及公司债券合共为161.3亿元。

商业物业收入目标增长30%

2023年将有20个新项目入市

2023年中海商业物业收入为52.6亿元,其中投资物业租金收入为47.4亿元,同比上升1.6%(剔除年内减租影响,同比上升 7.2%),包括写字楼租金收入34.2亿元,同比下降3%;购物中心租金收入12亿元,同比上升9%;期内中海新增15个运营商业物业,商业运营建筑面积增加88万平方米。此外酒店和其他商业物业的收入合共5.2 亿元。

中海表示,未来仍将坚持今天、明天、后天的业务结构方向不变。其中住宅开发仍将是中海的核心业务,配置90%以上的资源。2023年商业物业收入制定了30%的增长目标,商业物业新增20个新项目入市。通过将资源分配到经营性业务层面,同时也为中海未来的发展提供了新的增长极。

年报点评1 | 仁恒置地:三道红线保持绿档,代建业务持续发力

年报点评2|越秀地产:TOD销售稳健增长,全国化拓展实现突破

年报点评3|龙湖集团:严管“供销存”,维持境内外全投资级评级

年报点评4|绿城管理:龙头优势稳固,多元客户结构穿越周期

年报点评5|中原建业:销售及扩张均遭重挫,推出城市合伙人制度

年报点评6|招商蛇口:行业排名提升至第六,2023年目标仍为3300亿元

年报点评7|保利置业:去化率不到四成,毛利率将继续下滑

年报点评08|华发股份:销售逆势维稳,“1+3”格局形成良性互补

年报点评09|保利发展:财务优势突出,成立保利商旅加强资产运营能力

年报点评10|绿城中国:聚焦深耕,寻求流速和盈利的平衡

年报点评11|美的置业:三道红线转绿,理性慎重补货

年报点评12|众安集团:投拓聚焦浙江,盈利水平仍有提升空间

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

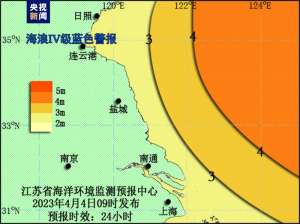

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤