嘉禾基金(东吴嘉禾优势精选混合C基金最新净值跌幅达209%)

2023-04-25 富美财经 浏览量:次

404 Not Found

nginx/1.22.0金融界基金09月02日讯 东吴嘉禾优势精选混合型开放式证券投资基金(简称:东吴嘉禾优势精选混合C,代码015152)08月31日净值下跌2.09%,引起投资者关注。当前基金单位净值为0.7491元,累计净值为0.7491元。

东吴嘉禾优势精选混合C基金成立以来收益-4.82%,今年以来收益-4.82%,近一月收益-7.45%。

本基金成立以来分红0次,累计分红金额0亿元。目前该基金开放申购。

基金经理为邬炜,自2023年02月22日管理该基金,任职期内收益-5.18%。

最新基金定期报告显示,该基金重仓持有隆基绿能(持仓比例6.50%)、德赛西威(持仓比例5.76%)、贵州茅台(持仓比例5.57%)、天齐锂业(持仓比例5.44%)、宁德时代(持仓比例5.09%)、中天科技(持仓比例4.16%)、奥特维(持仓比例4.14%)、赣锋锂业(持仓比例4.13%)、泸州老窖(持仓比例4.11%)、帝尔激光(持仓比例4.06%)。

报告期内基金投资策略和运作分析

回顾2023年上半年,A股市场震荡下行,上证指数下跌6.63%、沪深300指数下跌9.22%、创业板指数下跌15.41%。从行业结构来看,煤炭、消费者服务、交通运输等行业指数涨幅靠前,计算机、传媒、电子等行业指数跌幅较大。年初至4月,A股市场出现了较大幅的调整,主要原因如下:第一,海外经济体为应对不断上升的通胀水平,纷纷启动加息周期,主要国家债券利率都出现快速的上升,对全球权益资产形成压力。第二,国内疫情形势超出预期,对主要区域的经济活动均带来一定冲击,波及的产业包括消费、高端制造业、房地产等。随后,伴随着国内疫情的逐步受控,叠加国家陆续推出的强力有效的各项产业支持政策,显著提振了市场对于经济复苏的信心,并逐步从高频经济数据得到验证,A股市场也逐步见底回升。

投资运作方面,2023年上半年,本基金仓位整体维持稳定。结构方面,在2季度经济复苏趋势后,本基金报告期内更为聚焦于中短期需求增长相对确定、且长期成长空间有望较大的科技制造业,尤其重点配置了汽车零部件、光伏、机械设备等行业。本基金2023年上半年净值下跌9.44%,跑输业绩基准4.58%。

报告期内基金的业绩表现

截至本报告期末东吴嘉禾优势精选混合A基金份额净值为0.7872元,本报告期基金份额净值增长率为-9.44%,同期业绩比较基准收益率为-4.86%;截至本报告期末东吴嘉禾优势精选混合C基金份额净值为0.7864元,本报告期基金份额净值增长率为-0.08%,同期业绩比较基准收益率为-1.09%。

管理人对宏观经济、证券市场及行业走势的简要展望

宏观经济层面,2023年下半年中国经济有望环比回升。国内经济自2021年下半年呈现减速迹象,并在2023年上半年遭受本土奥密克戎疫情黑天鹅冲击,国内GDP增速从2023年一季度的4.8%降至二季度的0.4%。在国内稳增长政策发力和海外出口超预期的驱动下,国内经济稳步走出二季度的疫情冲击,环比不断修复改善。当前经济的拖累项主要是地产和居民消费,支撑项则是“出口-制造业”链条和基建。下半年出口链条预计仍有望维持韧性,一方面是因为中国拥有全产业链生产优势,另一方面全球疫后修复节奏错位,2023年预计可能是全球企业生产修复带动的工业用品需求支撑中国出口。在稳增长政策下,下半年国内基建预计可能相对平稳,有望对冲地产投资的萎靡。综合考虑房住不炒和防风险的基调,预计下半年地产风险可能相对可控,并且有一定概率呈现弱修复。消费方面,下半年大概率优于二季度疫情冲击时期,但考虑到疫情反复,下半年消费修复力度可能不会特别强。整体来说,下半年国内经济相比二季度有望环比逐渐改善,但整体呈现弱复苏的概率较大。

政策层面,2023年上半年国内和海外呈现比较明显的分化,预计下半年依然可能是国内宽海外紧的货币政策格局。国内在今年上半年继续降准降息,展望下半年,国内通胀压力预计或可控,考虑到经济稳增长的需求仍在,国内下半年大概率继续保持中性偏宽松的货币政策格局。6月份社融数据已有明显改善,预计下半年国内信用环境也有望维持偏宽。反观海外,由于通胀压力持续超预期,主要经济体央行均进入紧缩周期。2023年上半年美联储开启近30年来最激进的加息周期,今年3月加息25bp、5月加息50bp、6月加息75bp,上半年共累计加息150bp,预计下半年或将加息175bp。国内和海外货币政策之所以会发生分化,原因是各自所处的环境不同。中国的通胀压力相对较小,但稳增长的压力相对较大;以美国为代表的海外发达国家,通胀的压力相对较大,而就业压力相对较小。

资本市场方面,我们认为2023年下半年需要把握的核心脉络可能是国内经济环比修复,预计下半年市场向上机会可能大于向下风险。国内经济环比修复意味着企业盈利相对二季度有望逐级修复,叠加国内流动性中性偏宽,这对权益市场来说可能是个相对有利的组合。我们将继续在成长板块中努力挖掘景气度相对优势的方向,优选长期逻辑顺且短中期高景气有望延续的行业。

基于上述分析,展望2023年下半年,本基金的投资策略主要有以下两个方面:第一,继续坚持实践成长投资的方法,聚焦企业盈利的成长。我们将继续深耕科技制造和消费领域,坚持以企业的中长期经济价值成长为核心关注点,不断努力挖掘竞争优势突出、行业土壤肥沃、估值合理的优质公司,主要行业包括:汽车零部件、新能源、机械设备、军工等。第二,我们将紧密跟踪经济基本面和金融政策的边际变化,关注和平衡潜在风险对组合的可能影响,努力为投资人创造更好的投资体验和可持续的投资回报。(点击查看更多基金异动)

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

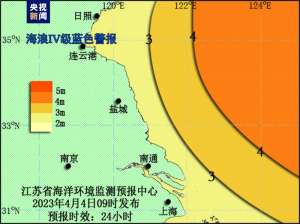

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤