差饷(底层逻辑生变,这5种房子最麻烦)

2023-04-26 富美财经 浏览量:次

作者:刘晓博

2021年中国经济和社会发展的“底层逻辑”,发生了重大变化。

以前,国家更追求效率,强调“让一部分人、一部分地区先富起来”,重点是“做大蛋糕”;最近几年,特别是从今年开始更追求公平,全面推进“共同富裕”,重点在“分好蛋糕”。

所谓昨天我在专栏里说:“针对富人的消费税会提高,房地产税早晚会出台,遗产税也不会缺席。”

前几天,中共中央、国务院印发了《法治政府建设实施纲要(2021-2025年)》,里面提到未来5年多项重大立法的时候,没有提及房地产税。

到了昨天晚上,全国人大官网发布了“国务院关于今年以来预算执行情况的报告”,再次提及了房地产税立法:

健全地方税、直接税体系,研究后移部分品目消费税征收环节改革并稳步下划地方方案,积极稳妥推进房地产税立法和改革……,推动国有土地使用权出让收入等非税收入统一划转税务部门征收。

那么:十四五期间,房地产税到底会推进到什么程度?随着房地产税、遗产税的出台,哪些房子会比较麻烦?

房地产税立法,不仅仅是增加一个持有环节的税种而已,而是涉及到土地、房屋的税收体系的全面重构。

这些税费总和,可能占到地方政府全部收入的40%(个别城市甚至达到60%),所以这项改革意义重大,国家会非常慎重。

十四五期间(2021-2025)完成房地产税立法,可能性不大。一项重大立法从开始到完成,至少要三次审议(三读)。尤其是分歧比较大的重大立法,推进会比较审慎。

当前正处于减税周期,9月1日很多省市房地产契税的税率将下调(一般是从4%或者5%下调到3%)。再加上经济下行压力加大,因此短期内不会全面推进房地产税立法。

而且这项立法非常复杂,涉及到各种产权的房子,各个利益群体,先搞试点是大概率的。

如果不出意外,房地产税征收试点可能会在2023年启动。

2011年,中国曾选了两个城市搞房产税试点,一个是上海,一个是重庆。

房产税(注意,不是房地产税)是一个老税种,国家一直在征收,只是对个人购买房屋免征,所以很多人不知道。上海和重庆的房产税试点,就是依据1986年通过的“中华人民共和国房产税暂行条例”推出的。

上海和重庆的试点,先天具有3大短板:

第一,没有做到一视同仁。上海主要针对新购买的房屋征税,重庆主要针对豪宅征税。也就是说,有些人即便拥有多套住房,但如果购买的比较早,也未必缴纳房地产税。

第二,房产税的税基是交易价。如果你的房子一直没有买卖,那么需要交的税其实是不变的,在通胀的作用下越来越轻松,而政府的实际收入会减少。

比如你和对门的邻居,一样的户型和面积。你是10年前买的,总价200万;他是今年买的,总价800万。假设都需要交房产税,那么恭喜你,你的税是他的四分之一。这合理吗?当然不合理。但老版的“房产税”,就是没有考虑到房屋升值的问题。

第三,只针对商品房征税,未对小产权房、违法建筑等征税。

在某些城市,尤其是中小城市,小产权房、违法建筑的体量比较大,如果遗漏这些房屋,事实上造成了“越是合法纳税的人,越要多缴税;越是能避税的人,越不用缴税”。

但如果针对小产权房和违法建筑征税,事实上等于给这些房屋办理了“登记”,在某种程度上承认了其产权。

总之,重庆、上海的试点有很多先天不足,这是时代造成的。这两个试点可以给未来的房地产税立法提供的经验,非常有限。所以需要新一轮房地产税试点。

一般认为,新一轮试点的“必选城市”,是深圳。至于是否还会纳入上海(升级为新试点)、北京,有待观察。

我的建议是:房地产税试点不是“惩罚措施”,而是为立法积累经验。所以,试点最好能选多个城市:2到3个一线城市,3个左右的二线城市,3个左右的三线城市(普通地级市),3个左右的四线城市(普通县城),3个左右的五六线城市(普通乡镇 )。每个类型的城市里,人口增加的、基本不变的、流失的,各选一个。

房地产税最大的悬念是:未来的税率是多少,免征面积是多少,会有累进制、惩罚性的房地产税率吗?

很多书呆子看到美国的房产税率是1%到2.5%,认为中国也应该搞这种税率。殊不知,这种税率是可以“要人命”的。中国的房价已经包含了数十年土地价格,税上加税,税率必须要低,要让老百姓负担得起。否则,就谈不到什么扩大内需、全面3孩了,1套房子就可以把大家玩残了。

所以,未来的税率低于3‰是比较合适的。人均免征面积,上海和重庆目前基本上都是60平方米,这也比较合理的。

“累进制、惩罚性”的房地产税率,可能会出现在住房矛盾比较尖锐的大城市,其目的是迫使占有太多房子的家庭,把房子“吐出来”。但有必要这样做的城市,其实不多。

我们不妨看看香港,香港就没有累进制、惩罚性的房地产税。对于拥有上千套房子的业主(一般是大企业),港府甚至给予减税。

至于普通香港人负担的房地产税(包括差饷、地租、物业税),一般相当于房子的管理费。在美国,家庭平均负担的房地产税,跟每年的水电费加起来差不多。

我一直认为,真正有条件征收实质性房地产税的城市都不多,很多城市只能象征性征收,收益不会太丰厚。

原因很简单,多数中小城市人口竞争力偏弱,但房子越来越多。如果征税比较严厉,大家就会用脚投票,去东部沿海地区谋生。中西部很多小城市会因为征收房地产税而陷入“死亡螺旋”,一步步走向衰退。

而长远看,人口锐减的城市可能会跟周边城市合并。你觉得一个地方的政府,会通过征收房地产税,把自己的市或者县“搞没有了”吗?

最后说一下,房地产税到来之后,最麻烦的几类房子。

第一,人口流失的、级别较低的城市的房子。尤其是其中地段差、配套不完善的房子。

人口流失的城市本来就比较麻烦,由于缺少人口增量、发展机遇,城市会长期停滞,导致年轻人外出谋生。有没有房地产税,其不动产都价值不高,而且很难脱手。房地产税开征之后,即便只是征收很低的税率,也有可能成为压死骆驼的最后一根稻草。

第二,利用率不高的“第二居所”、“第三居所”,比如景区的房子、海边的房子、远郊的别墅等。

这些房子如果砸在手里,自己很少去住,也租不出去,一旦每年要缴纳房地产税,那心理压力是非常大的,想卖的时候是很难找到接盘侠的。

第三,大城市超高总价的豪宅。

在共同富裕、低碳、保护耕地的逻辑下,超高总价的豪宅是房地产税调控的重点。

这类房子一般占地面积较大,容积率很低。在北上深,要么是核心区景观好的豪华公寓,要么是豪华住宅,或者花园巨大的独栋别墅。比如深圳湾壹号的公寓,上海汤臣一品或者苏河湾的大户型住宅。

这些房子动辄要1到2个亿。假设按照总价1亿计算,即便是按3‰的实际税率计算,每年也需要缴纳30万元人民币的税;如果总价2亿元,每年房地产税则是60万元 。一旦有累进制、惩罚性的税率,需要支付的房地产税会更高。

或许有会说,别替富人担心,他们买得起1-2亿的房子,那点税不算什么。但越是豪宅小区,房屋被司法查封的比例越高,因为企业缺少流动资金而卖掉豪宅的比比皆是。等卖的时候他们会惊讶地发现,超高价买来的房子,其实升值有限。

原因很简单,“地标盘”大概率是跑输整个市场的,因为你购入的时候相当一部分购房款是为“虚荣心”买单。这类房子已经透支了未来的涨价空间。

中国的高价楼盘,尚未经历过房地产的洗礼,所以未来会发生什么你真的很难预料。

第四,普通的老破大住宅或者公寓。

老破大的住宅或者公寓,本来就是跑输大盘的。开征了房地产税,将更是如此。

在老破大的类型中,配套差、管理差、户型差的高层,会衰败得更快。因为高层小区旧改的几率偏低,未来可能会沦为贫民小区。多层的老破大小区,因为有容积率提升空间,未来机会多一些。但拆除重建,也开始被限制了,不是每个多层小区都有机会“涅槃重生”。

第五,在一个大城市拥有过多的房子。

大城市住房矛盾往往比较突出,所以累进制、惩罚性的房地产税率出现在大城市几率较高。

比如你在深圳拥有多套住宅、公务公寓,未来被合并征收较高房地产税率的可能性就偏大。但如果你的部分房产分散到普通二线、或者都市圈内的三线城市,较大概率可以在某些城市享受到1套免征的待遇。

或许有人会说:将来不动产登记是联网的,你在国内所有的房产都可以被看到。

这当然不错。但房地产税征收、减免,权力主要在地方(政府、人大)手里。近邻的城市之间,有发展经济的竞争关系。比如东莞开征房地产税的时候,一定会看看佛山的情况如何,避免把东莞的企业、中产阶层赶到佛山去。珠海也会避免自己的房地产税负担,明显超过中山或者惠州。

所以,持有的房产相对分散一些,可能会是明智的。

-

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

消费是社会大生产的起点,也是终点,也是顺应人民对美好生活向往的直接体...

- 房产地产 2024-05-09

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

-

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

3月30日,碧桂园控股(02007.HK)交出2023年经营成绩单。这一年格外特殊,受多...

- 房产地产 2024-05-09

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

-

-

不确定的房地产行情中,藏着哪些确定?

中国商品房历史上,或许没有哪一年如2023年一般曲折,一些开发商倒在了黎...

- 房产地产 2024-05-09

-

不确定的房地产行情中,藏着哪些确定?

-

-

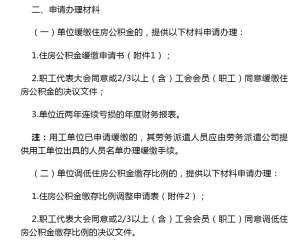

海南:单位生产困难可申请调低公积金缴存比例

3月30日电 “海南省住房公积金管理局”微信号30日消息,海南省住房公积金管...

- 房产地产 2024-05-09

-

海南:单位生产困难可申请调低公积金缴存比例

-

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

4月3日电 “中指研究院”微信号3日发布数据显示,3月楼市成交量同环比均大...

- 房产地产 2024-05-09

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

-

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程

3月31日,由朝阳文旅集团及u group·年轻力文化消费集团共同主办的“盒启朝外...

- 房产地产 2024-05-09

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程