上市房企大手笔融资频现

2023-05-06 富美财经 浏览量:次

近期,上市房企接连发布大额融资相关公告,融资期限普遍较长,融资利率整体处于低位。业内人士表示,房企融资环境出现积极变化,房企融资积极性有所提升。同时,房企积极探索利用不动产私募基金等方式进行多元化融资,提升融资效率。

融资额度较大

部分房企计划融资规模较大,同时拿地较积极。

首开股份4月17日晚间公告了向专业投资者公开发行公司债券及非公开发行公司债券预案。本次债券的票面总额不超过90亿元(含90亿元),期限不超过7年(含7年),可以为单一期限品种,也可以为多种期限的混合品种。

首开股份日前披露的销售及取得房地产项目情况简报显示,2023年1-3月,公司共实现签约面积74.19万平方米,同比增长16.54%;实现签约金额177.47亿元,同比降低12.01%。公司以27亿元竞得北京市昌平新城东区三期土地一级开发项目CP00-1002-0001地块R2二类居住用地国有建设用地使用权,该地块土地面积49176.79平方米,规划建筑面积约10.82万平方米。

金融街4月17日晚间公告,向专业投资者公开发行公司债券获得中国证监会批复,同意公司向专业投资者公开发行面值总额不超过175亿元公司债券的注册申请。本批复自同意注册之日起24个月内有效,公司在注册有效期内可以分期发行公司债券。

融资期限较长

部分公司融资期限较长。

光明地产4月14日晚间公告,本次申请注册发行总额不超25亿元(含25亿元)的中期票据,发行期限为不超过5年,具体发行规模将以公司在中国银行间市场交易商协会注册的金额为准。在注册发行总额内及中国银行间市场交易商协会批准的中期票据注册有效期内,公司将根据资金需求一次或分次择机发行。

张江高科4月14日晚间公告,公司于近日完成了“上海张江高科技园区开发股份有限公司2023年度第一期中期票据”的发行,期限为3+2年,起息日为2023年4月13日,兑付日为2028年4月13日,计划发行总额为10亿元,实际发行总额为10亿元,发行利率为3.08%。

不少房企融资利率较低。以首创集团为例,公司拟面向专业投资者公开发行科技创新公司债券,本期债券发行规模为不超过10亿元(含10亿元),债券期限为3年,债券票面利率询价区间为2.8%至3.8%。

部分公司的超短期融资利率同样较低。南京高科日前公告,公司于2023年4月6日在全国银行间市场发行了2023年度第五期超短期融资券,募集资金于2023年4月10日全额到账。融资期限为120天,计划发行总额为3亿元,起息日为2023年4月10日,兑付日为2023年8月8日,发行利率为2.75%。

根据南京高科披露的2023年第一季度房地产业务主要经营数据,2023年1-3月,公司房地产业务实现合同销售面积13.64万平方米(商品房项目0.72万平方米、经济适用房项目12.92万平方米),同比增长7078.95%;实现合同销售金额73189.56万元,同比增长855.85%。

融资模式多元

上市房企融资模式较为多元,包括公司债券、中期票据以及股权融资等。

在ABS融资方面,据深交所披露,金融街第1-5期资产支持专项计划已获通过。债券类别为ABS,拟发行金额为50亿元,发行人为金融街控股股份有限公司,承销商、管理人为平安证券股份有限公司。

在股权融资方面,中南建设近日发布的向特定对象发行A股股票募集资金的说明书显示,中南建设拟向特定对象发行股票数量不超过11.47亿股,募集资金总额不超过28亿元(含发行费用),扣除发行费用后的募集资金净额将用于两个项目建设,并补充流动资金。

中指研究院企业研究总监刘水认为,“三支箭”政策实施以来,房企融资环境在发生积极变化。同时,房企结合自身实际情况及所持物业类型,探索利用不动产私募基金等工具进行多元化融资。

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

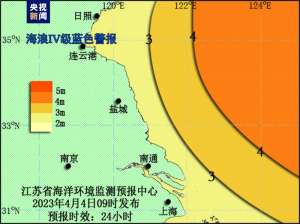

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤