定存利率告别“3时代”,银行存款成本管控还有“后手牌”?

2023-05-10 富美财经 浏览量:次

作者:王方然

银行降息又来了,这次的主角是3家股份制商业银行。

近日,浙商银行、恒丰银行、渤海银行3家银行密集发布了调整人民币存款挂牌利率公告。第一财经记者发现,本轮降息中,中长期定期存款利率下调幅度相对较大,其中,渤海银行3年期整存整取定期存款由3.25%调整为2.95%,下调了30个BP。

业内普遍认为,这是继4月多家中小银行降息后新一轮“补降”。与4月存款降息潮以中小银行为主不同,此轮3家都是股份制商业银行,也是此前国有大行、股份行中仅存的存款利息“高地”。随着这3家银行降息落地,至此,国有行、股份行定存挂牌利率告别“3%时代”。

告别“3时代”

5月初,上述3家银行官宣降息,下调幅度在10~30BP不等。

浙商银行最新公告显示,自2023年5月5日起,调整人民币存款挂牌利率,3个月、半年、一年、两年、3年和5年的个人定存整存整取挂牌利率分别下调13个BP、14个BP、10个BP、10个BP、10个BP和30个BP至1.30%、1.55%、1.85%、2.40%、2.90%和2.95%。

与此同时,渤海银行宣布,两年期、5年期整存整取利率均下调25个BP至2.40%、2.95%;3年期整存整取由3.25%下调为2.95%,下调30个BP。恒丰银行官网也发布消息,3年期定期存款利率下调为2.95%。

第一财经记者注意到,此次降息后,股份制商业银行挂牌利率全面退出“3时代”。以此前利率相对较高的3年期定期存款整存整取来看,渤海银行、恒丰银行、浙商银行相应利率此前分别为3.25%、3.1%和3%,此次下调至2.95%、2.95%、2.9%,均跌至3%以下。

不过,值得注意的是,此次3家银行下调后利率仍高于一些头部银行。例如,浙商银行5年期整存整取利率调整后为2.95%,比招商银行同期限2.65%左右的利率,高出约30个BP。

为何密集下调?

有机构认为,近期银行密集下调存款利率是去年的“补降”。

去年4月,人民银行指导利率自律机制建立了存款利率市场化调整机制,引导自律机制成员银行参考市场利率合理调整存款利率水平。随后9月,国有6大行及部分股份制银行下调了部分期限定期存款利率,亦有部分地区地方银行跟进。但仍有许多银行因担心客户流失,保持观望状态。

今年4月,市场利率定价自律机制发布的《合格审慎评估实施办法(2023年修订版)》(下称《办法》)成为不少银行加入降息大军的“导火索”。《办法》增加了“存款利率市场化定价情况(扣分项)”。其中明确,若银行各关键期限定期存款和大额存单利率季度月均值较上年第二季度月均值调整幅度低于合意调整幅度的,在“定价行为”得分(总分100分)基础上扣分。有业内人士指出,这进一步推动了更多银行下调存款利率。

除政策方面因素,净息差收窄也是不少银行主动调降存款利率的原因。银保监会公布的数据显示,2023年末,商业银行净息差为1.91%,同比下降17个基点,这也是自2010年以来年末净息差首次跌破2%。从2023年年报来看,据Wind统计,42家A股上市银行中,36家银行净息差出现不同程度的下滑,占比达85.71%。

而此次下调利率的3家股份行净息差也压力重重。年报显示,2023年浙商银行净息差为2.21%,同比小幅下降6BP,2023一季度较2023年第四季度再降5BP至1.97%;渤海银行净息差为1.5%,较2021年下降了22BP。

有业内人士分析,净息差不断收窄与存款端、贷款端两方面均有关。一方面是市场利率整体走低使得银行利息收入下降,另一方面是客户存款增加导致利息支出上升。

从负债端来看,定期存款占比提高进一步抬升银行综合负债成本。开年以来,M2同比增速处于历史相对高位,1~3月M2增速分别为12.6%、12.9%、12.7%。新增存款规模较往年同期也出现大幅上升,1~3 月新增人民币存款15.4万亿元,较去年同期的10.9万亿元增长明显。与此同时,经济恢复初期,企业活期存款维持低位,导致“M2-M1”剪刀差持续走扩。居民及企业定期存款(含结构化)占比持续攀升至69.1%,存款定期化走高,活期存款走低,进一步抬升了银行综合负债成本。

从资产端来看,LPR(贷款市场报价利率)下行,叠加让利实体经济等因素,贷款利率下行幅度较大。根据央行日前披露,今年以来,人民银行引导市场利率下行0.1~0.15个百分点,带动一季度企业贷款利率同比下降0.21个百分点至4.4%,为有统计以来的记录低点。

存款利率是否会进一步下调?

不少机构认为未来存款利率还有走低的可能。

一方面,从净息差“警戒线”来看,部分银行后续确有必要下调存款利率。MPA(宏观审慎评估体系)考核要求,净息差不低于1.8%评100分,低于1.8%且不低于0.8%评分为60到100分不等,0.8%以下为0分。2023年第四季度,商业银行总体净息差为1.9%,不少银行可能已经触及净息差“警戒线”,必须想办法,以提高贷款利率或降低存款利率的方式扩大净息差。

另一方面,从监管端来看,除通过修订自律机制引导银行降低挂牌存款利率外,存款成本管控还有“后手牌”。此前,由于吸存揽储竞争激烈,高息协定、通知存款较为普遍。有银行业内人士告诉记者,目前这种“类活期”存款占银行存款约在20%,也成为推动银行负债端成本上升的因素之一。 光大证券金融行业首席分析师王一峰指出,存款成本管控方面,“类活期”存款是重要抓手。

王一峰预计,进入二季度,监管会继续加强负债成本管控,特别是对成本高企的超利率自律上限企业存款进行定价管控,对于存款定价自律管理最有可能的是对协议存款、通知存款等创新活期存款出台政策“压量控价”。

从后续调降方式来看,中泰证券固定收益分析师肖雨认为,相比于下调存款基准利率或MLF(中期借贷便利),更有可能的方式是存款利率跟随贷款利率自行调降。2019年LPR改革以来,1年期LPR由4.31%降至3.65%,累计下行66BP;10年期国债收益率中枢大致由3.1%降至当前2.9%,下行约20BP。存款利率黏性较强,下行幅度明显不及LPR,导致净息差由2.17%降至1.91%,压缩约26BP。在当前息差承压背景下,存款利率可以跟随贷款利率自行调降。

不过,这一过程仍存在不确定性。国盛证券在研报中指出,目前银行负债成本有调降的必要性。但也需要看到,过去几年银行负债之所以没有有效的调降,是由于存款利率市场化之后,银行为竞争市场份额,被迫提升存款利率。特别是在央行货币政策变化有限的情况下,存单和资金利率并未趋势性下降,这拉高了理财、货基等产品收益率,进而也使得存款难以出现趋势性下降。

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

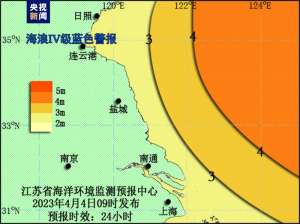

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤