ST阳光城:因“财产保全”,控股股东东方信隆、康田实业3610.65万股股权被司法冻结

2023-05-15 富美财经 浏览量:次

5月11日,阳光城集团股份有限公司发布关于股东部分股份冻结的公告。 公告称,阳光城于近日收到控股股东一致行动人东方信隆资产管理有限公司(以下简称“东方信隆”)、福建康田实业集团有限公司(以下简称“康田实业”)的通知,获悉其所持有的公司部分股份被福州市中级人民法院司法冻结,被冻结原因为“财产保全”。 三家股东累计被冻结11.17亿股 据了解,东方信隆持有阳光城12.49%股权,此次被冻结股份数量共计2551.37万股,占其所持股份比例的4.93%,占总股本的0.61%,被冻结股份起始日为2023年4月7日、2023年4月25日,到期日为2026年4月6日、2023年4月24日。 康田实业持有阳光城6.46%股权,此次被冻结股份数量约1059.29万股,占其所持股份比例的3.96%,占总股本的0.26%,被冻结股份起始日为2023年4月25日,到期日为2026年4月24日。 其实,这并不是东方信隆、康田实业第一次被冻结股权。截至5月11日,东方信隆累计被冻结股份数量约3.14亿股,占其所持股份比例60.97%,占总股本的7.59%。康田实业累计被冻结股份数量约2.01亿股,占其所持股份比例75.09%,占总股本的4.85%。 阳光城方面表示,公司控股股东一致行动人所持公司股份被司法冻结事项与公司生产经营无关,不会对公司治理等产生影响,不会导致实际控制权发生变更,不存在非经营性资金占用等侵害公司利益的情形。 IPG中国首席经济学家柏文喜向大公房产表示,股东所持股权被冻结,原则上并不影响上市公司的正常经营,但是有可能因此而引发上市公司相关股东的变化,从而影响上市公司的股东结构稳定和公司治理,进而可能波及公司战略规划和运营策略的稳定与可持续。 但是,作为阳光城控股股东的东方信隆与康田实业,两者都有不少被执行纪录。 通过企查查可以看到,东方信隆法定代表人吴洁背有失信记录、被执行记录、限制高消费记录,同时,该公司还有72条股权质押记录。康田实业共有17条被执行人记录、7次合同违约、2次司法拍卖等。而且,康田实业还与厦门银行披露的不良贷款问题有关。 2023年2月19日,来自福建本土的厦门银行发布公告显示,厦门银行福州分行在福州市鼓楼区人民法院对阳光城控股股东阳光集团、阳光集团一致行动人康田实业、阳光城集团董事局主席林腾蛟提起诉讼,涉及金额为借款本金约3.65亿元,以及相应利息、罚息及复利等。 除了上述两公司,阳光城的大股东福建阳光集团也有九成以上股份被冻结了。据悉,截至5月11日,阳光集团持股数量约为6.535亿股,持股比例为15.76%,累计被冻结股份数量约6.02亿股,合计占其所持股份比例92.24%,占总股本的14.54%。

三家股东累计被冻结11.17亿股 据了解,东方信隆持有阳光城12.49%股权,此次被冻结股份数量共计2551.37万股,占其所持股份比例的4.93%,占总股本的0.61%,被冻结股份起始日为2023年4月7日、2023年4月25日,到期日为2026年4月6日、2023年4月24日。 康田实业持有阳光城6.46%股权,此次被冻结股份数量约1059.29万股,占其所持股份比例的3.96%,占总股本的0.26%,被冻结股份起始日为2023年4月25日,到期日为2026年4月24日。 其实,这并不是东方信隆、康田实业第一次被冻结股权。截至5月11日,东方信隆累计被冻结股份数量约3.14亿股,占其所持股份比例60.97%,占总股本的7.59%。康田实业累计被冻结股份数量约2.01亿股,占其所持股份比例75.09%,占总股本的4.85%。 阳光城方面表示,公司控股股东一致行动人所持公司股份被司法冻结事项与公司生产经营无关,不会对公司治理等产生影响,不会导致实际控制权发生变更,不存在非经营性资金占用等侵害公司利益的情形。 IPG中国首席经济学家柏文喜向大公房产表示,股东所持股权被冻结,原则上并不影响上市公司的正常经营,但是有可能因此而引发上市公司相关股东的变化,从而影响上市公司的股东结构稳定和公司治理,进而可能波及公司战略规划和运营策略的稳定与可持续。 但是,作为阳光城控股股东的东方信隆与康田实业,两者都有不少被执行纪录。 通过企查查可以看到,东方信隆法定代表人吴洁背有失信记录、被执行记录、限制高消费记录,同时,该公司还有72条股权质押记录。康田实业共有17条被执行人记录、7次合同违约、2次司法拍卖等。而且,康田实业还与厦门银行披露的不良贷款问题有关。 2023年2月19日,来自福建本土的厦门银行发布公告显示,厦门银行福州分行在福州市鼓楼区人民法院对阳光城控股股东阳光集团、阳光集团一致行动人康田实业、阳光城集团董事局主席林腾蛟提起诉讼,涉及金额为借款本金约3.65亿元,以及相应利息、罚息及复利等。 除了上述两公司,阳光城的大股东福建阳光集团也有九成以上股份被冻结了。据悉,截至5月11日,阳光集团持股数量约为6.535亿股,持股比例为15.76%,累计被冻结股份数量约6.02亿股,合计占其所持股份比例92.24%,占总股本的14.54%。 不过,柏文喜认为,“这三家都是阳光城较大的股东,且阳光城集团还是阳光城的实际控制人,这三家股东股权质押比例过高确实对阳光城的股东结构稳定性不利。” 其实,在5月11日股权冻结公告中,阳光城也坦言道:公司控股股东及其一致行动人存在短期流动性风险,已通过处置资产、请求金融机构及政府支持等措施积极自救,相关流动性问题已在进一步处理中,但未来公司控股股东及一致行动人将持续面临诉讼、仲裁、资产被冻结等不确定事项。 不过,阳光城本身也面临着业绩巨亏、流动性危机、股价持续承压等问题。 阳光城“失速” 公开资料显示,1995年,27的林腾蛟在福建成立阳光集团,1996年进入房地产业并成立阳光房地产。在此之后,林腾蛟开始了多赛道布局。 2002年,阳光集团收购上市公司石狮新发,阳光城实现借壳上市。同年又入驻了中国首家上市IT企业——实达网络。2017年6月,阳光集团收购了全球最大的大气环保装备制造企业——龙净环保。 在并购龙净环保之后,“阳光系”旗下完整布局阳光金控(银行、保险、证券全牌照)、阳光教育(幼教连锁、K12学校连锁及福州大学阳光学院)、阳光医疗(综合性医院及专科医院)、阳光物产(能源、国际贸易、大宗商品)、阳光城以及环保集团等六大产业集团。 从财务数据来看,2014年-2020年,阳光城营收、净利几乎一直都在稳步增长。年报显示,期内公司营收分别为138.9亿元、223.8亿元、196亿元、331.6亿元、564.7亿元、610.5亿元、821.7亿元,同比变动分别为+86.64%、+61.08%、-12.43%、+69.22%、+70.28%、+8.11%、+34.6%;净利润分别为13.24亿元、14.18亿元、12.3亿元、20.62亿元、30.18亿元、40.2亿元、52.2亿元,同比变动分别为+103.12%、+7.14%、-13.27%、+67.63%、+46.36%、+33.21%、+29.85%。 不过,在2021年房地产行业出现巨大变动的情况下,阳光城并没有幸免遇难。这一年,该公司营收为425.3亿元,同比下降48.25%,净利润骤降至-69.52亿元,同比下降了233.17亿元。 在2023年4月30日阳光城公布2021年年报前,阳光城经历了有史以来最难熬的2月。 2023年2月或许可以称为阳光城“至暗时刻”。在泰康人寿减持;股东阳光集团、东方信隆和康田实业股权被司法冻结;大公国际资信评估有限公司、东方金诚国际信用评估有限公司下调评级等事件前后,阳光城发生了大规模、实质性违约。 2023年2月17日晚间,阳光城发布公告称,公司存续规模分别为3亿美元和3.57亿美元的两笔美元债未能按在30日豁免期内(即2023年2月15日)支付利息,合计约2726万美元,构成实质性违约。 2023年2月28日晚间,阳光城在对深交所关注函进行回复时提到:“公司有息债务在1年以内及1-2年到期的占比较高,存在一定集中兑付压力。”据悉,截至2021年9月末,公司1年内到期的有息债务为247.98亿元、占比为29.20%,1-2年内到期的有息债务为365.67亿元、占比为43.05%,2-3年到期的有息债务为171.48亿元、占比为20.19%,3年以上到期的有息债务为64.25亿元、占比为7.56%。 2023年,阳光城亏损持续扩大。通过年报可知,于2023年该公司营收约399.2亿元,同比下降6.13%;净利润为-125.5亿元,同比下降80.58%。同时,阳光城销售情况也不乐观。2023年公司全口径销售金额377亿元,权益销售金额218亿元,与2021年同期相比,全口径销售金额下降超70%。 在业绩持续亏损下,阳光城流动性越发紧缩。截至2023年12月31日,阳光城资产负债率为91.83%,流动负债约2564亿元,非流动负债约179.5亿元。其中,一年内到期的非流动负债约542.13亿元,长期负债约190.55亿元。 在阳光城披露年报后不久,深交所向阳光城递出问询函,要求其就公司经营状况、流动性风险、大额债务预期等情况进行说明。 在柏文喜看来,阳光城违约后的债务重组、资产重组乃至公司重整目前尚未取得关键性进展,阳光城的“翻身之日”仍然遥遥无期。

不过,柏文喜认为,“这三家都是阳光城较大的股东,且阳光城集团还是阳光城的实际控制人,这三家股东股权质押比例过高确实对阳光城的股东结构稳定性不利。” 其实,在5月11日股权冻结公告中,阳光城也坦言道:公司控股股东及其一致行动人存在短期流动性风险,已通过处置资产、请求金融机构及政府支持等措施积极自救,相关流动性问题已在进一步处理中,但未来公司控股股东及一致行动人将持续面临诉讼、仲裁、资产被冻结等不确定事项。 不过,阳光城本身也面临着业绩巨亏、流动性危机、股价持续承压等问题。 阳光城“失速” 公开资料显示,1995年,27的林腾蛟在福建成立阳光集团,1996年进入房地产业并成立阳光房地产。在此之后,林腾蛟开始了多赛道布局。 2002年,阳光集团收购上市公司石狮新发,阳光城实现借壳上市。同年又入驻了中国首家上市IT企业——实达网络。2017年6月,阳光集团收购了全球最大的大气环保装备制造企业——龙净环保。 在并购龙净环保之后,“阳光系”旗下完整布局阳光金控(银行、保险、证券全牌照)、阳光教育(幼教连锁、K12学校连锁及福州大学阳光学院)、阳光医疗(综合性医院及专科医院)、阳光物产(能源、国际贸易、大宗商品)、阳光城以及环保集团等六大产业集团。 从财务数据来看,2014年-2020年,阳光城营收、净利几乎一直都在稳步增长。年报显示,期内公司营收分别为138.9亿元、223.8亿元、196亿元、331.6亿元、564.7亿元、610.5亿元、821.7亿元,同比变动分别为+86.64%、+61.08%、-12.43%、+69.22%、+70.28%、+8.11%、+34.6%;净利润分别为13.24亿元、14.18亿元、12.3亿元、20.62亿元、30.18亿元、40.2亿元、52.2亿元,同比变动分别为+103.12%、+7.14%、-13.27%、+67.63%、+46.36%、+33.21%、+29.85%。 不过,在2021年房地产行业出现巨大变动的情况下,阳光城并没有幸免遇难。这一年,该公司营收为425.3亿元,同比下降48.25%,净利润骤降至-69.52亿元,同比下降了233.17亿元。 在2023年4月30日阳光城公布2021年年报前,阳光城经历了有史以来最难熬的2月。 2023年2月或许可以称为阳光城“至暗时刻”。在泰康人寿减持;股东阳光集团、东方信隆和康田实业股权被司法冻结;大公国际资信评估有限公司、东方金诚国际信用评估有限公司下调评级等事件前后,阳光城发生了大规模、实质性违约。 2023年2月17日晚间,阳光城发布公告称,公司存续规模分别为3亿美元和3.57亿美元的两笔美元债未能按在30日豁免期内(即2023年2月15日)支付利息,合计约2726万美元,构成实质性违约。 2023年2月28日晚间,阳光城在对深交所关注函进行回复时提到:“公司有息债务在1年以内及1-2年到期的占比较高,存在一定集中兑付压力。”据悉,截至2021年9月末,公司1年内到期的有息债务为247.98亿元、占比为29.20%,1-2年内到期的有息债务为365.67亿元、占比为43.05%,2-3年到期的有息债务为171.48亿元、占比为20.19%,3年以上到期的有息债务为64.25亿元、占比为7.56%。 2023年,阳光城亏损持续扩大。通过年报可知,于2023年该公司营收约399.2亿元,同比下降6.13%;净利润为-125.5亿元,同比下降80.58%。同时,阳光城销售情况也不乐观。2023年公司全口径销售金额377亿元,权益销售金额218亿元,与2021年同期相比,全口径销售金额下降超70%。 在业绩持续亏损下,阳光城流动性越发紧缩。截至2023年12月31日,阳光城资产负债率为91.83%,流动负债约2564亿元,非流动负债约179.5亿元。其中,一年内到期的非流动负债约542.13亿元,长期负债约190.55亿元。 在阳光城披露年报后不久,深交所向阳光城递出问询函,要求其就公司经营状况、流动性风险、大额债务预期等情况进行说明。 在柏文喜看来,阳光城违约后的债务重组、资产重组乃至公司重整目前尚未取得关键性进展,阳光城的“翻身之日”仍然遥遥无期。

-

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

消费是社会大生产的起点,也是终点,也是顺应人民对美好生活向往的直接体...

- 房产地产 2024-05-09

-

客流量增长“烟火气”回归,大悦城控股北京大区商业如何焕燃城市经济?

-

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

3月30日,碧桂园控股(02007.HK)交出2023年经营成绩单。这一年格外特殊,受多...

- 房产地产 2024-05-09

-

碧桂园去年交房近70万套领跑行业,今年将重启拿地,在分化市场中寻找确定性

-

-

不确定的房地产行情中,藏着哪些确定?

中国商品房历史上,或许没有哪一年如2023年一般曲折,一些开发商倒在了黎...

- 房产地产 2024-05-09

-

不确定的房地产行情中,藏着哪些确定?

-

-

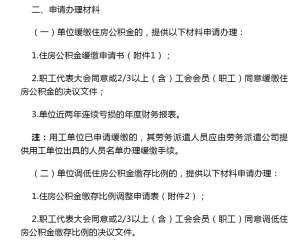

海南:单位生产困难可申请调低公积金缴存比例

3月30日电 “海南省住房公积金管理局”微信号30日消息,海南省住房公积金管...

- 房产地产 2024-05-09

-

海南:单位生产困难可申请调低公积金缴存比例

-

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

4月3日电 “中指研究院”微信号3日发布数据显示,3月楼市成交量同环比均大...

- 房产地产 2024-05-09

-

报告:3月楼市成交量大涨 南京土地出让揽金近195亿领跑

-

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程

3月31日,由朝阳文旅集团及u group·年轻力文化消费集团共同主办的“盒启朝外...

- 房产地产 2024-05-09

-

百年朝外焕新颜 引爆北京年轻力创新消费新征程