“分拆上市”需审慎

2023-05-15 富美财经 浏览量:次

据不完全统计,今年以来,已有10余家上市公司发布子公司分拆上市的相关预案或进展情况,成为市场关注的热点。

所谓分拆上市,是指上市公司将其部分资产或业务,以控股子公司的形式独立上市的资本运作方式。自2019年12月份,证监会发布《上市公司分拆所属子公司境内上市试点若干规定》以来,A股上市公司分拆上市日趋活跃。截至目前,已有21家上市公司正式完成分拆上市,还有近百家正持续推进。

分拆上市渐多,一方面源于政策体系的完善。分拆新规允许A股公司进行“A拆A”的相关操作,对拟分拆上市的公司设立了明确的门槛,意味着A股境内分拆上市通道正式开启;2023年1月份,证监会发布《上市公司分拆规则(试行)》,整合境内外分拆上市规则,统一境内外监管要求,进一步强化了A股分拆上市的可操作性。

另一方面,则源于上市公司多元发展之后,不同业务板块需要单独定价的现实。中国上市公司协会党委委员、副会长孙念瑞此前表示,在资本市场生态进一步改善、上市公司高质量发展格局逐步形成的同时,一些多元化经营的大型上市公司不同业务板块差异较大,其中高科技、高成长性子板块不一定得到了资本市场充分认可、充分定价,因此催生了分拆上市需求。

就一些大型上市公司而言,合理分拆上市不失为企业做大做强的有益尝试。首先,子公司分拆上市将为其继续发展带来更多资金活水,对于提升公司知名度、完善公司治理、提升后续融资便利性都会产生积极作用;其次,分拆上市也是母公司“瘦身健体”的好机会,大型上市公司通过分拆在经营管理上做“减法”,有利于提高主营业务的集中度,促进资源有效整合;再次,分拆后子公司有望得到更加公允的估值。

可以预见的是,在全市场注册制下,市场环境日益成熟,分拆上市有望成为资本市场优化资源配置和深化并购重组功能的重要手段之一。但需要注意的是,不仅要看到分拆上市可能带来的好处,更要看到潜在的风险。

例如,上市公司拿出来进行分拆上市的业务一般是优质板块,而此板块剥离很可能对母公司业绩造成冲击,进而影响到公司价值,或对股东权益造成损害;同时,子公司上市必然需要母公司一定的人力、物力、财力支持,这就对母公司的供应链管理能力、资金周转能力提出挑战,一旦管理能力跟不上,子母公司的运营效率都会下降;此外,母公司和子公司大概率属于同一行业,如果公司之间的经营、决策和人员没有做到完全隔离,还有可能诱发非公平的关联交易、利益输送等问题。

由此可见,分拆上市或许是企业深化发展、增厚利润的一张好牌,但肯定未必适合所有企业,盲目拆分说不准会“反噬”自身。只有充分衡量自身能力、立足业务实际、提高风险意识、审慎做出决定,才是企业实现长久稳健发展的基础,也是公众公司对投资者负责的应有表现。 (本文来源:经济日报 作者:马春阳)

-

-

优秀!祝贺空军首批“双学籍”女飞

近日由空军和清华大学北京大学联合培养的首批“双学籍”女飞行学员顺利完...

- 国内财经 2024-05-09

-

优秀!祝贺空军首批“双学籍”女飞

-

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

图为2023年11月7日,在第五届进博会技术装备展区的人工智能专区,体验者借...

- 国内财经 2024-05-09

-

负面情绪正持续发酵 多国计划加强对ChatGPT监管

-

-

强降雨引发洪水 江西安远紧急避险200余户村民

4月5日凌晨,江西赣州安远县遭遇突发恶劣的强降水、雷雨天气,引发洪水,...

- 国内财经 2024-05-09

-

强降雨引发洪水 江西安远紧急避险200余户村民

-

-

第20届中国-东盟博览会新加坡巡展开幕

第20届中国-东盟博览会新加坡巡展暨国际陆海贸易新通道、“桂品出海”开幕...

- 国内财经 2024-05-09

-

第20届中国-东盟博览会新加坡巡展开幕

-

-

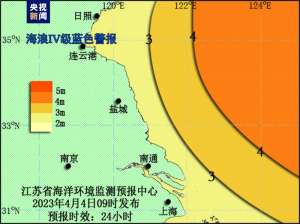

江苏发布海域海浪Ⅳ级蓝色警报

江苏省海洋环境监测预报中心根据《江苏省海洋灾害应急预案》发布江苏海域...

- 国内财经 2024-05-09

-

江苏发布海域海浪Ⅳ级蓝色警报

-

-

印度一百年老树因暴雨倒塌 已致7死30伤

据《印度论坛报》4月10日报道,受到暴雨影响,当地时间4月9日晚,印度马哈...

- 国内财经 2024-05-09

-

印度一百年老树因暴雨倒塌 已致7死30伤